La FOMO è tornata, ma a che punto siamo in questo ciclo? ep.58

In questo report esamineremo gli indicatori per comprendere se l'attuale contesto positivo di mercato sta per arrivare a una fine, o se è solo agli inizi.

Disclaimer

Questi non vogliono essere consigli finanziari o di investimento, pertanto qualsiasi decisione che prendi sul tuo capitale è tua piena responsabilità. Noi riportiamo solo la nostra visione razionale del mercato.

Al momento Bitcoin è riconosciuto come “l’indice del settore” pertanto tutte le nostre analisi dipendono comunque da Bitcoin.. se dovesse crollare in maniera drastica e improvvisa tutto il mercato andrebbe a seguire senza rispettare le dinamiche tecniche di mercato a cui tutti facciamo riferimento.

Si tratta di un mercato ancora molto giovane, di conseguenza questa variabile è ancora di forte influenza.

Nelle ultime settimana abbiamo visto di tutto!

Subito dopo la conferma della rielezione di Donald Trump come Presidente degli Stati Uniti d'America, un’ondata di ottimismo ha attraversato prima i mercati tradizionali, per poi investire in modo particolare bitcoin e l’intero settore delle criptovalute.

In appena due settimane, il prezzo proprio di bitcoin ha registrato un rialzo del 40%, raggiungendo la soglia dei 98.000$ (al momento della stesura).

Su X, i thread sul settore crypto sono in costante aumento, e sembra che il “crypto space” abbia ritrovato slancio. Trump ed Elon Musk contribuiscono a questo rinnovato entusiasmo con dichiarazioni e azioni “pro-crypto”, trasformando l'immagine di una macchina arrugginita targata 2022 in quella di una Lamborghini di ultima generazione targata 2024.

L’aumento di interesse e di liquidità non ha coinvolto solo bitcoin ma ha acceso i riflettori su tutto l’ecosistema delle criptovalute. Per non parlare delle meme coin, la cui situazione sta leggermente sfuggendo di mano…

Per rispondere a queste domande, oggi analizzeremo i segnali che il network Bitcoin ci sta trasmettendo attraverso l’analisi on-chain.

Esamineremo tutti gli indicatori essenziali per comprendere, con un approccio oggettivo, se è arrivato il momento di prestare maggiore attenzione in vista di un possibile battuta d’arresto, o se i recenti rialzi non siano altro che un preludio a possibili movimenti ancora più significativi.

Sei pronto? Bene, addentriamoci nei meandri della timechain di Bitcoin…

Realized Price, Profit And Loss

Iniziamo subito l’analisi attraverso la macro categoria delle metriche inerenti al prezzo realizzato (realized price), ovvero dettagliatamente i profitti o perdite accettati dalle entità del network.

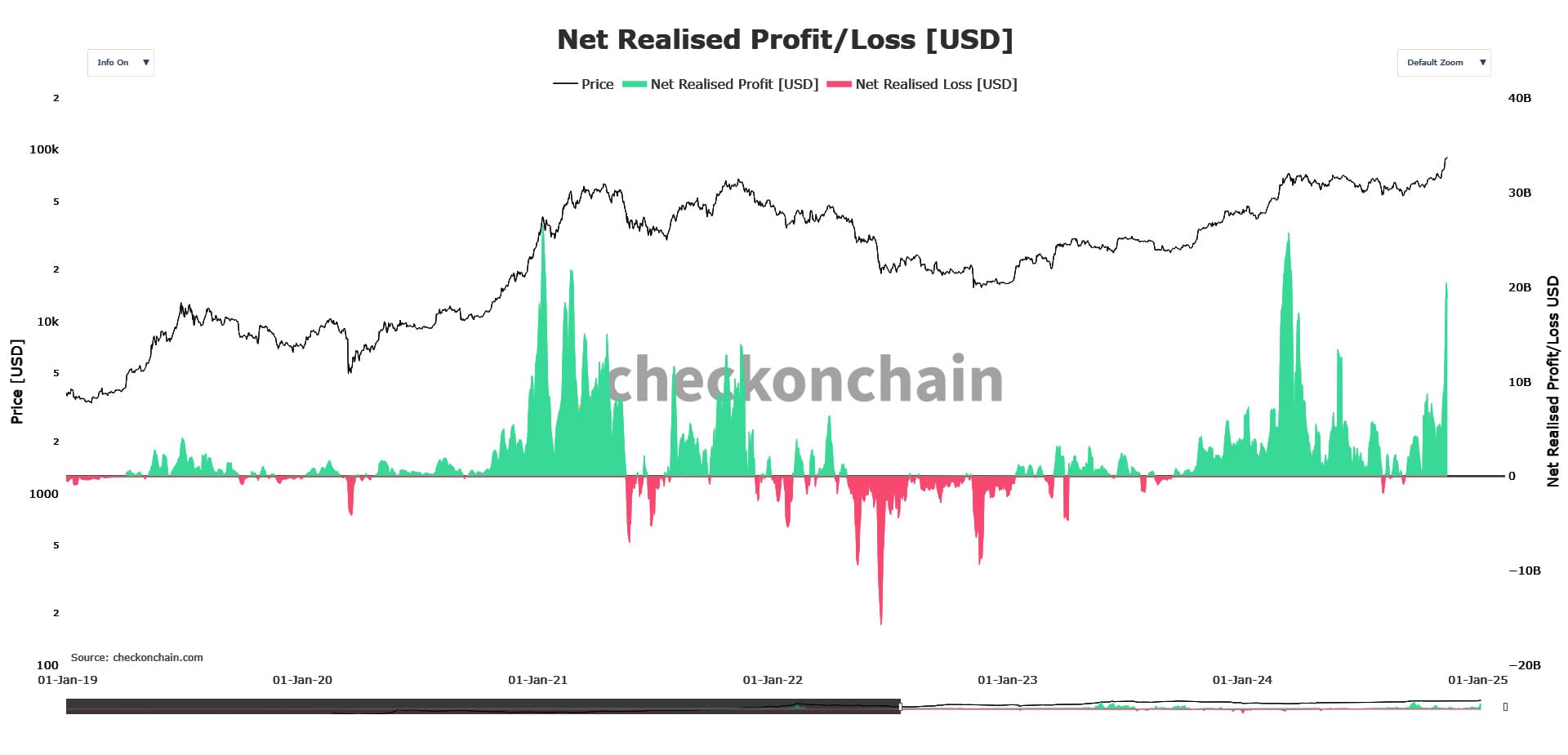

Net Realized Profit And Loss

Il ****Net Realized Profit and Loss misura la quantità di profitti o perdite realizzate nette sul network Bitcoin.

Prima di addentrarci nell’analisi di ciò che questa metrica ci indica, è utile chiarire i concetti di profitto, perdita e prezzo realizzato.

Nell’analisi on-chain, il termine "realizzato" si riferisce all'accettazione di un profitto o una perdita da parte di un address (o entità) sulla rete.

Vediamo meglio con un esempio.

Immagina che oggi decidi di acquistare 1 bitcoin a 85.000$.

Dopo tre mesi, si verificano due scenari:

- Il prezzo di bitcoin sale a 120.000$ e decidi di spostare il tuo BTC su un altro indirizzo o exchange per realizzare il profitto. Questa transazione, registrata sulla timechain, rappresenta un profitto realizzato di 35.000$.

- Il prezzo di bitcoin scende a 65.000$; spinto dalla paura o per necessità, sposti il BTC su un altro indirizzo o exchange. Questa operazione registrata equivale a una perdita realizzata di 20.000$.

È così che vengono calcolati i profitti realizzati.

Al contrario, i profitti non realizzati si riferiscono alle variazioni di prezzo del BTC accumulato ma non ancora movimentato (se dovessi imbatterti tra altre metriche).

Ma torniamo al grafico, con l’avvento di nuovi massimi storici, molti investitori hanno iniziato a realizzare profitti.

A partire dall’8 ottobre 2024, quando bitcoin ha raggiunto i 53.500$, e momento in cui si prevalevano le transazioni in perdita, la profittabilità degli address on-chain ha continuato a crescere.

Abbiamo toccato il picco il 13 novembre 2024, con un profitto netto di oltre 20 miliardi di dollari, un valore ancora leggermente inferiore rispetto a quello raggiunto verso metà marzo durante il primo All-Time High (ATH).

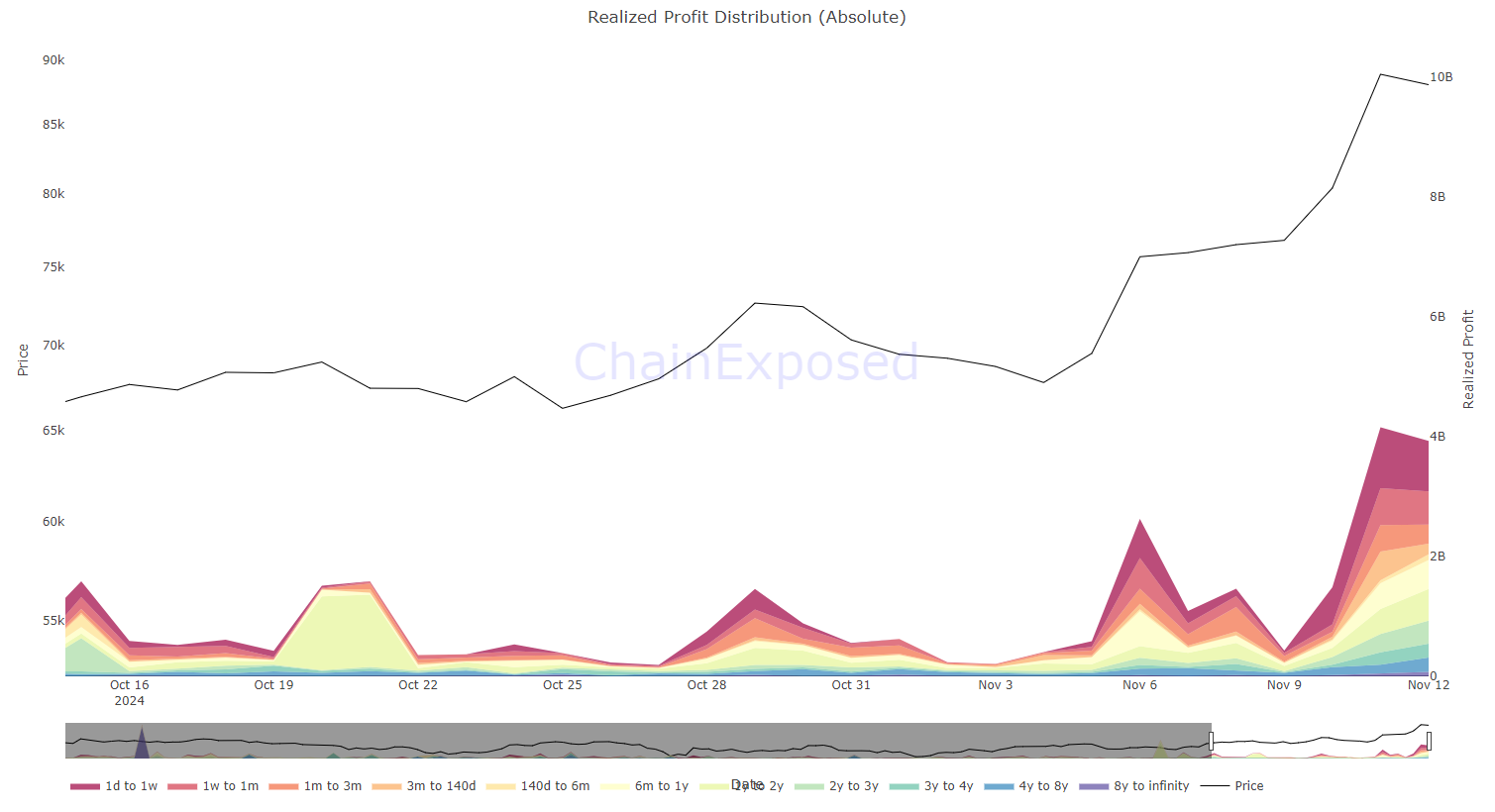

Un aspetto interessante di questo aumento nelle prese di profitto è l’analisi delle monete che vengono spostate in profitto in base al momento del loro accumulo.

Sebbene vi sia un equilibrio parziale nell'età delle monete spese, vediamo una predominanza di quelle accumulate da una settimana a massimo un mese (monete “fresche”).

Questo indica che chi ha accumulato a prezzi relativamente bassi o in periodi più remoti non sembra ancora interessato a vendere in modo massiccio.

Inoltre, possiamo concludere che queste prese di profitto non sono attribuibili agli ETF (come vedremo in seguito), poiché i netflow sono rimasti prevalentemente positivi negli ultimi tempi.

Sell Bubbles

La spesa di monete fresche può essere analizzata anche attraverso la metrica Sell Bubbles.

Questo indicatore rappresenta le transazioni degli ultimi 30 giorni sotto forma di bolle grafiche, che offrono due informazioni chiave:

- Il momento dell’accumulo degli UTXO: ovvero quando le monete spese sono state originariamente accumulate.

- L’ammontare di bitcoin spesi: rappresentato dalla dimensione delle bolle, che aumenta proporzionalmente al volume delle transazioni.

Nell’ultimo mese, la maggior parte delle spese è attribuibile a bitcoin accumulati durante la fase di lateralizzazione osservata nel corso di quest’anno. Tuttavia, ci sono alcune eccezioni legate a prezzi intorno ai 30.000$, sebbene queste siano nettamente meno significative rispetto al volume delle spese registrate durante il periodo centrale del 2024.

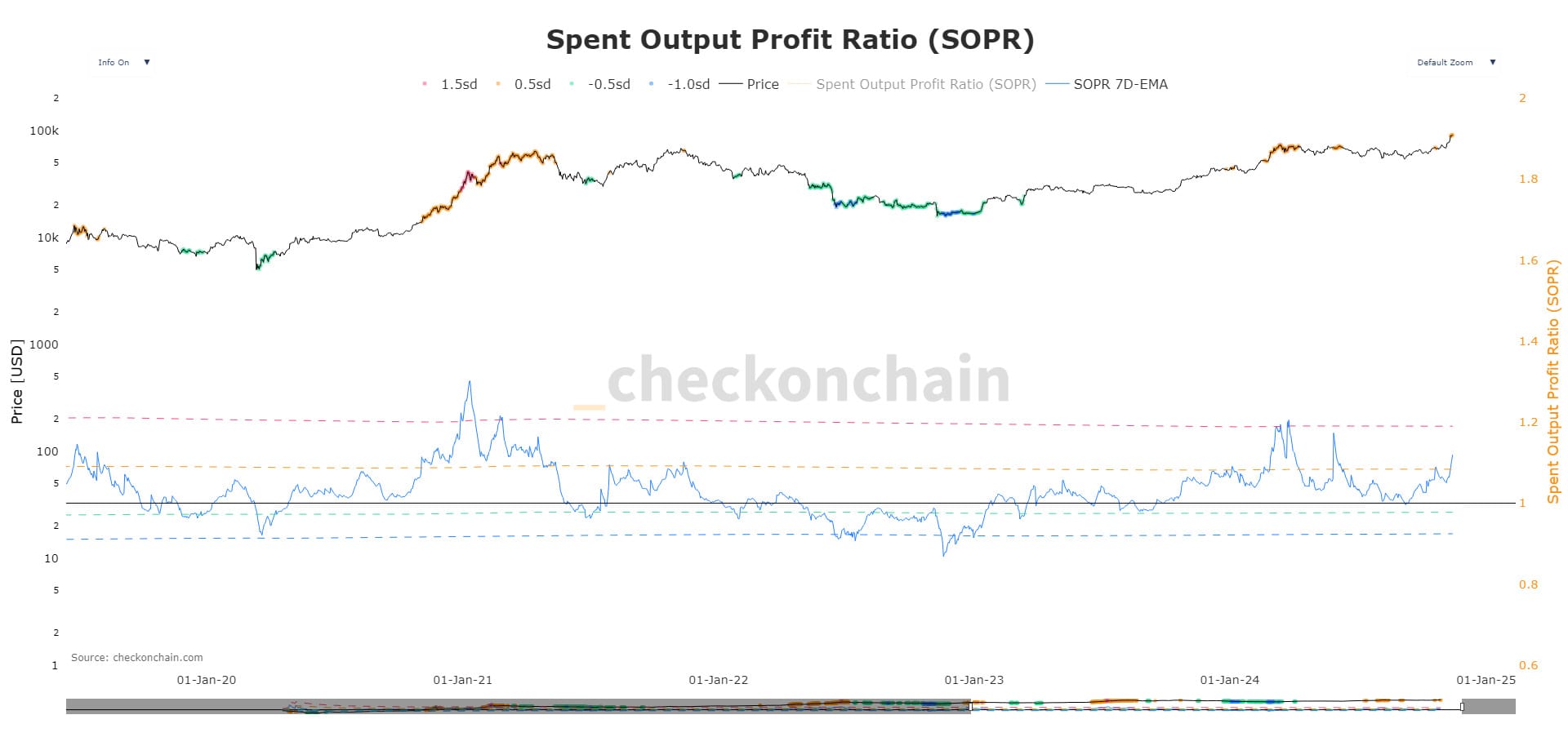

Spent Output Profit Ratio (SOPR)

Il Spent Output Profit Ratio (SOPR) rappresenta il rapporto tra profitti e perdite realizzate sulle transazioni Bitcoin. Più precisamente, misura la differenza tra il valore in dollari al momento della creazione dell’UTXO e il suo valore in dollari al momento della spesa.

Questa metrica fornisce due principali indicazioni:

- SOPR superiore a 1: le monete spostate tra gli indirizzi sono complessivamente in profitto.

- SOPR inferiore a 1: le monete spostate tra gli indirizzi vengono "vendute" (spostate) in perdita.

Inoltre, il SOPR considera quattro deviazioni standard rispetto alla media, utili per identificare eventuali picchi di profitti o perdite. Questi livelli non solo indicano possibili zone di sentiment, ma fungono anche da importanti zone di supporto o resistenza.

Come visto in precedenza, i profitti realizzati sono in netto aumento ultimamente (un trend prevedibile), ma quanto questo aumento è significativo rispetto al passato?

Attualmente, il valore del SOPR è pari a 1,12, leggermente al di sopra della deviazione standard impostata a 0,5. Nel grafico, i punti arancioni segnalano che stiamo assistendo a una crescente profittabilità.

Dovremmo preoccuparci per il numero elevato di transazioni in profitto?

Non esattamente…

Sebbene la profittabilità sia in aumento, non siamo ancora a livelli estremi, come indicato dalla soglia della deviazione standard fissata a 1,5.

In realtà, questo aumento del SOPR è una dinamica tipica di ogni bull run osservata finora su bitcoin. Lo si può notare, ad esempio, nel novembre 2020, poco prima del rally che portò proprio bitcoin a toccare i 61.000$.

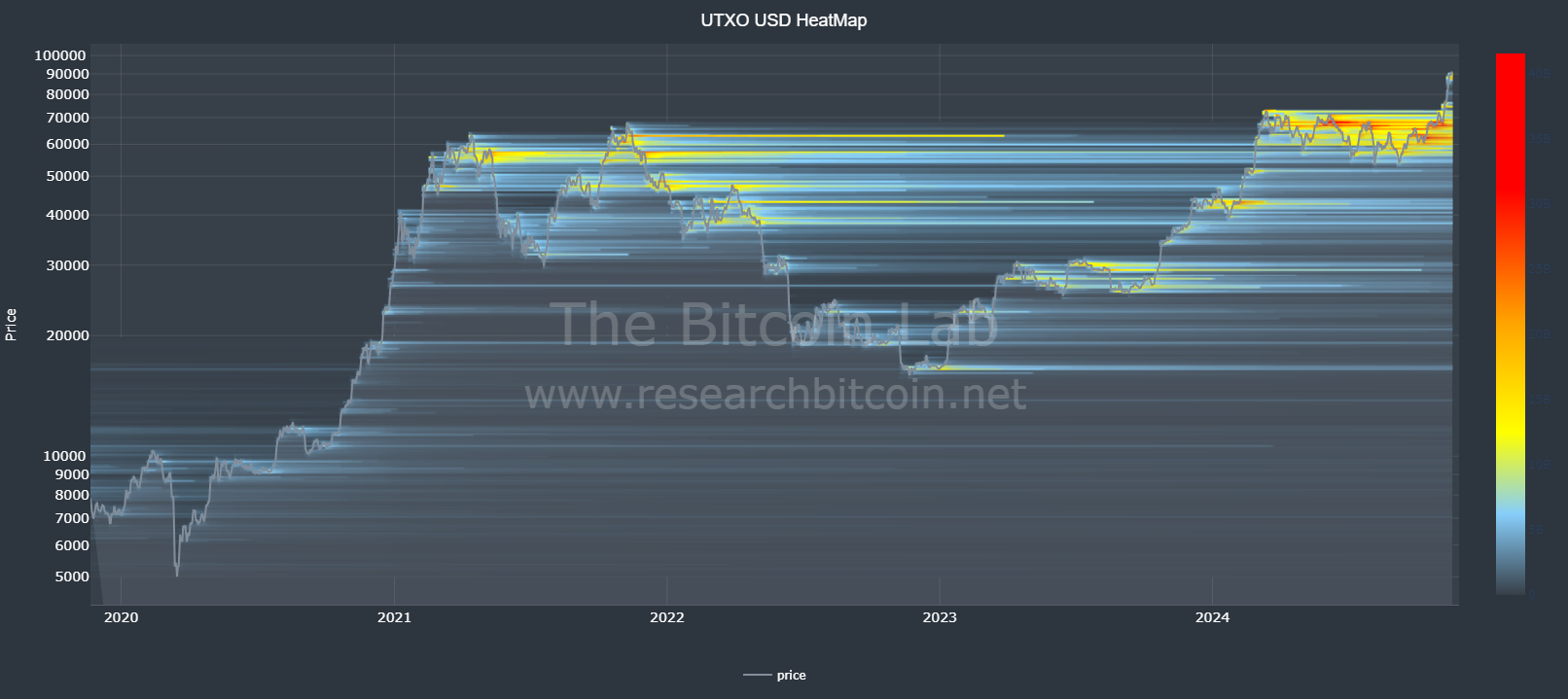

UTXO USD Heatmap

Le transazioni di Bitcoin forniscono una vasta gamma di metriche utili per comprendere il bias del mercato. Tra queste, l’UTXO USD Heatmap è uno strumento particolarmente efficace, poiché rappresenta i livelli di spesa delle monete (UTXO) in base al controvalore in dollari, utilizzando una mappa di calore.

- Colori caldi: indicano livelli di spesa significativi, con un alto volume di transazioni.

- Colori freddi: rappresentano transazioni meno rilevanti in termini di quantità spesa.

A cosa servono queste informazioni?

Questa metrica è fondamentale per individuare potenziali zone di supporto o resistenza del prezzo, grazie a due caratteristiche principali:

- Zone psicologiche di prezzo: livelli percepiti come significativi dagli investitori.

- Livelli di breakeven rilevanti: punti in cui molti investitori hanno comprato o venduto, influenzando il comportamento di mercato.

Dopo il superamento dell’ultimo massimo storico (ATH), l’heatmap mostra un’area particolarmente densa di transazioni, corrispondente al periodo di accumulo di quest’anno.

Questa zona potrebbe agire come un supporto stabile nel caso di eventuali ritracciamenti, fornendo una base di solidità per il prezzo.

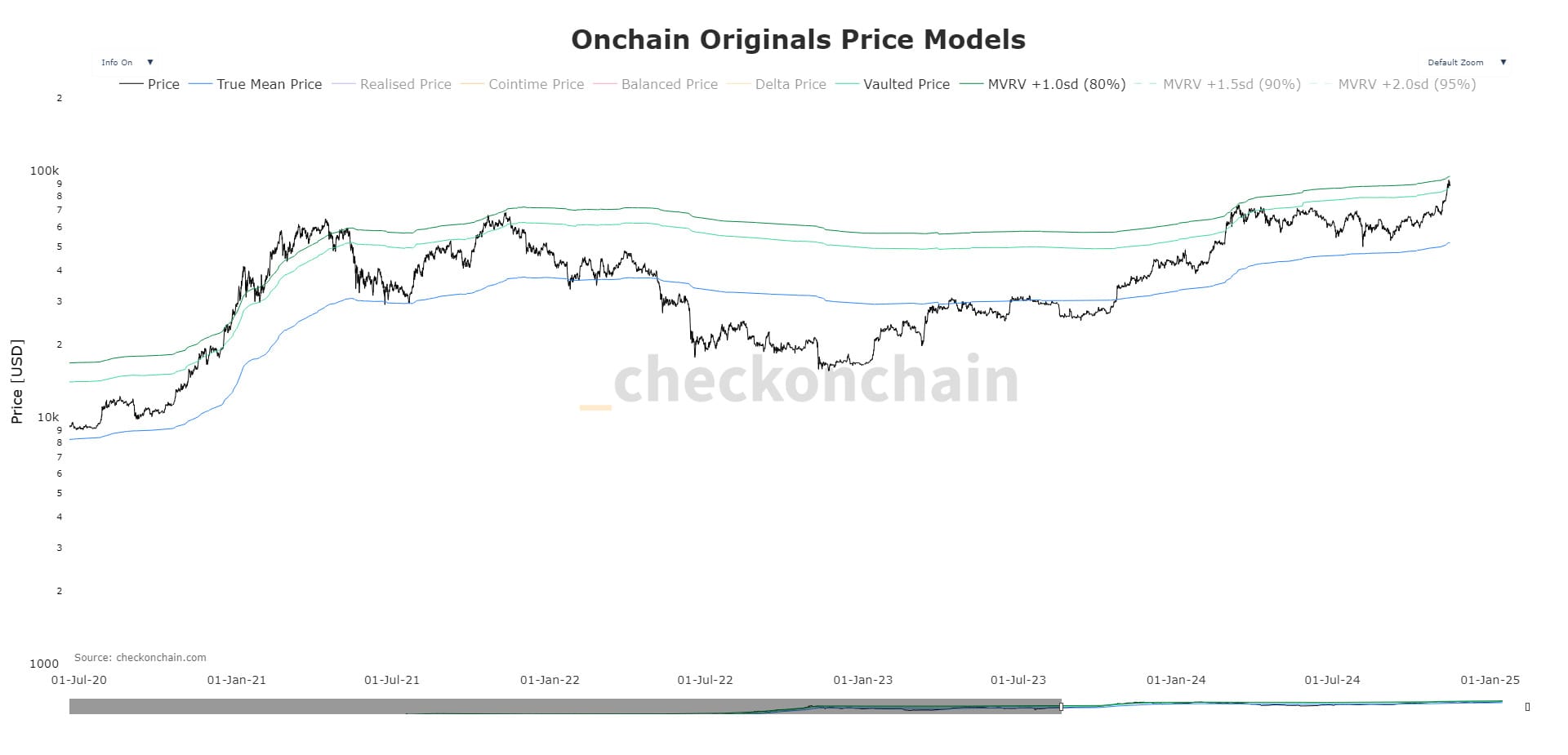

On Chain Originals

Ma quali sono le prossime potenziali direzioni per il prezzo di bitcoin ora?

Sebbene nessuno abbia una sfera di cristallo, è inevitabile che, prima o poi, gli investitori realizzeranno profitti. Per identificare possibili range di prezzo in cui potrebbe verificarsi questo evento, e quindi osservare un ritracciamento del prezzo (necessario per mantenere l'equilibrio secondo l’Auction Market Theory), possiamo analizzare alcune metriche chiave.

Uno dei range di prezzo che potrebbe rappresentare un'area di resistenza, e quindi una zona di prese di profitto per gli hodler o gli investitori di lungo termine, si trova sopra il cosiddetto Vaulted Price.

Il Vaulted Price è una metrica relativamente recente che utilizza l’hodling (la detenzione di monete) come parametro principale. Il suo valore aumenta quando le monete vengono spese e diminuisce con l’accumulo e la detenzione prolungata. Attualmente, il prezzo ha superato questo livello e lo sta testando, un pattern che abbiamo osservato anche durante le bull run precedenti.

Altri due livelli significativi, il MVRV + 1.0 SD e il True Mean Price (che rappresenta il prezzo medio di carico degli investitori attivi sul mercato, escludendo le transazioni di coinbase dei miner), si trovano ancora a una certa distanza. Tuttavia, potrebbero fungere da zone di supporto o resistenza a seconda del movimento del mercato.

Concentrandoci sul MVRV + 1.0 SD, possiamo notare che il prezzo non ha ancora raggiunto questo livello. Durante le bull run precedenti, era invece comune vedere il prezzo superare tale valore. Questo potrebbe suggerire che ci sia ancora spazio per un ulteriore rally prima di una significativa presa di profitto.

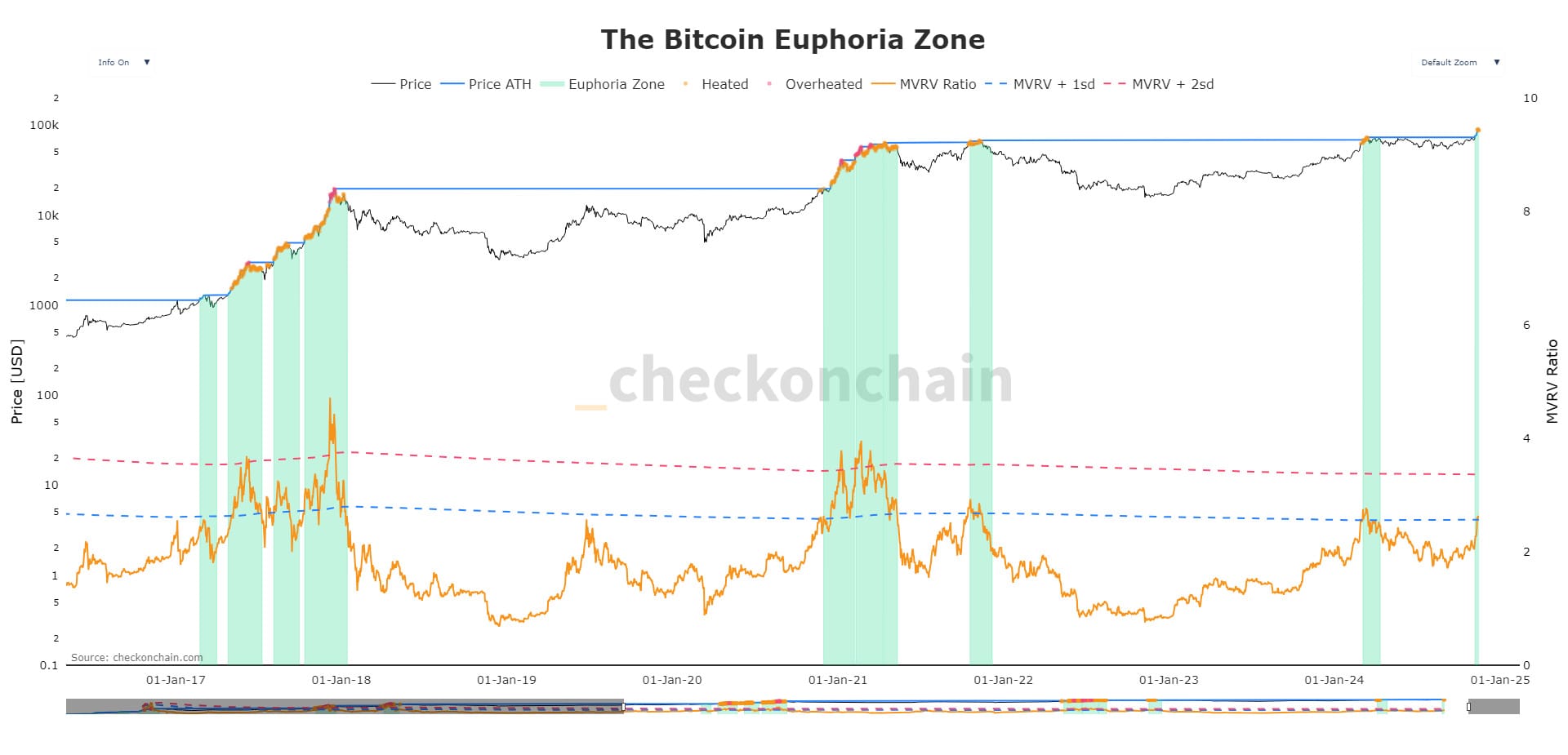

The Bitcoin Euphoria Zone

A proposito di MVRV, acronimo di Market Value to Realized Value, è una metrica fondamentale per identificare le zone di prezzo in cui avvengono prese di profitto significative. Questo rapporto confronta il valore di mercato di bitcoin con il valore realizzato, offrendo una visione chiara sulla profittabilità del network.

Nel grafico allegato, oltre che al valore classico vengono rappresentate due deviazioni standard sopra la media storica, fornendo indicazioni utili sulle dinamiche di profitto e sulle possibili aree di resistenza.

Nonostante il recente raggiungimento di un nuovo massimo storico, l’MVRV non sta crescendo in parallelo in modo significativo. Attualmente, il valore ha appena superato la media corrispondente a +1 deviazione standard, un segnale ancora precoce rispetto ai livelli tipicamente raggiunti durante i top ciclici osservati negli anni passati.

Questo potrebbe suggerire che, pur trovandoci in una fase di crescente profittabilità, siamo ancora lontani dal raggiungere condizioni estreme o da una fase di consolidamento più marcata.

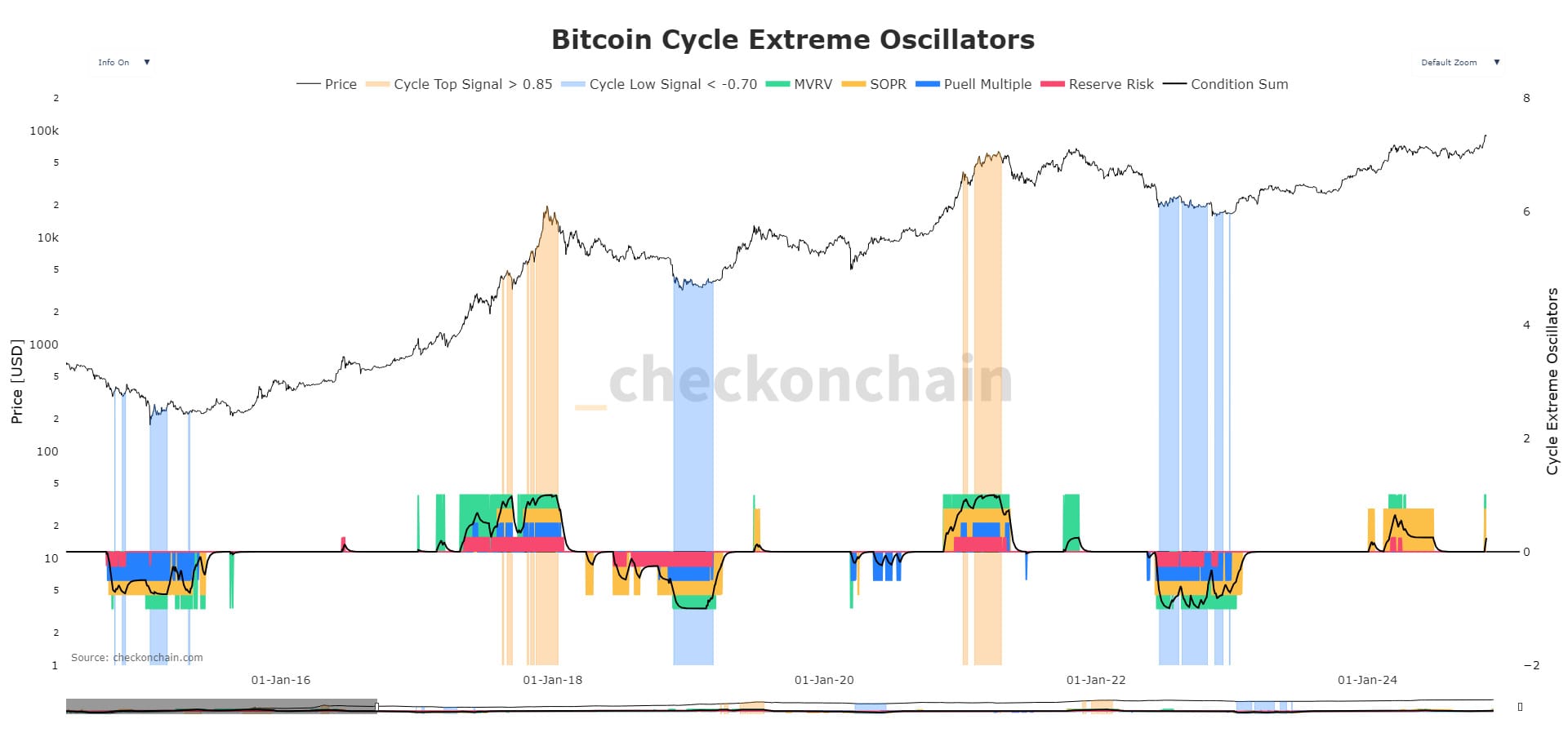

Cycle Tops And Bottoms

Un ulteriore elemento che suggerisce che potremmo essere lontani dal possibile top ciclico è rappresentato dalla metrica Cycle Tops and Bottoms.

Questo indicatore si attiva quando specifiche metriche chiave raggiungono soglie critiche, segnalando un potenziale top o bottom di mercato.

Le metriche considerate sono:

- Reserve Risk

- Puell Multiple

- SOPR (Spent Output Profit Ratio)

- MVRV (Market Value to Realized Value)

Al momento, il segnale non si è ancora attivato, poiché solo due delle quattro metriche hanno confermato il loro valore soglia.

Tuttavia, anche qualora il segnale dovesse accendersi nel breve termine, non significherebbe necessariamente un imminente collasso del mercato.

Storicamente, il grande dump che segna la fine di un bull market è avvenuto sempre qualche mese dopo l’attivazione del segnale.

Network Entities

Tra le innumerevoli categorie nell’analisi on chain, l’analisi degli address in base al quantitativo di bitcoin è un must per capire come si stanno movimentando i pesci piccoli e le cosiddette balene.

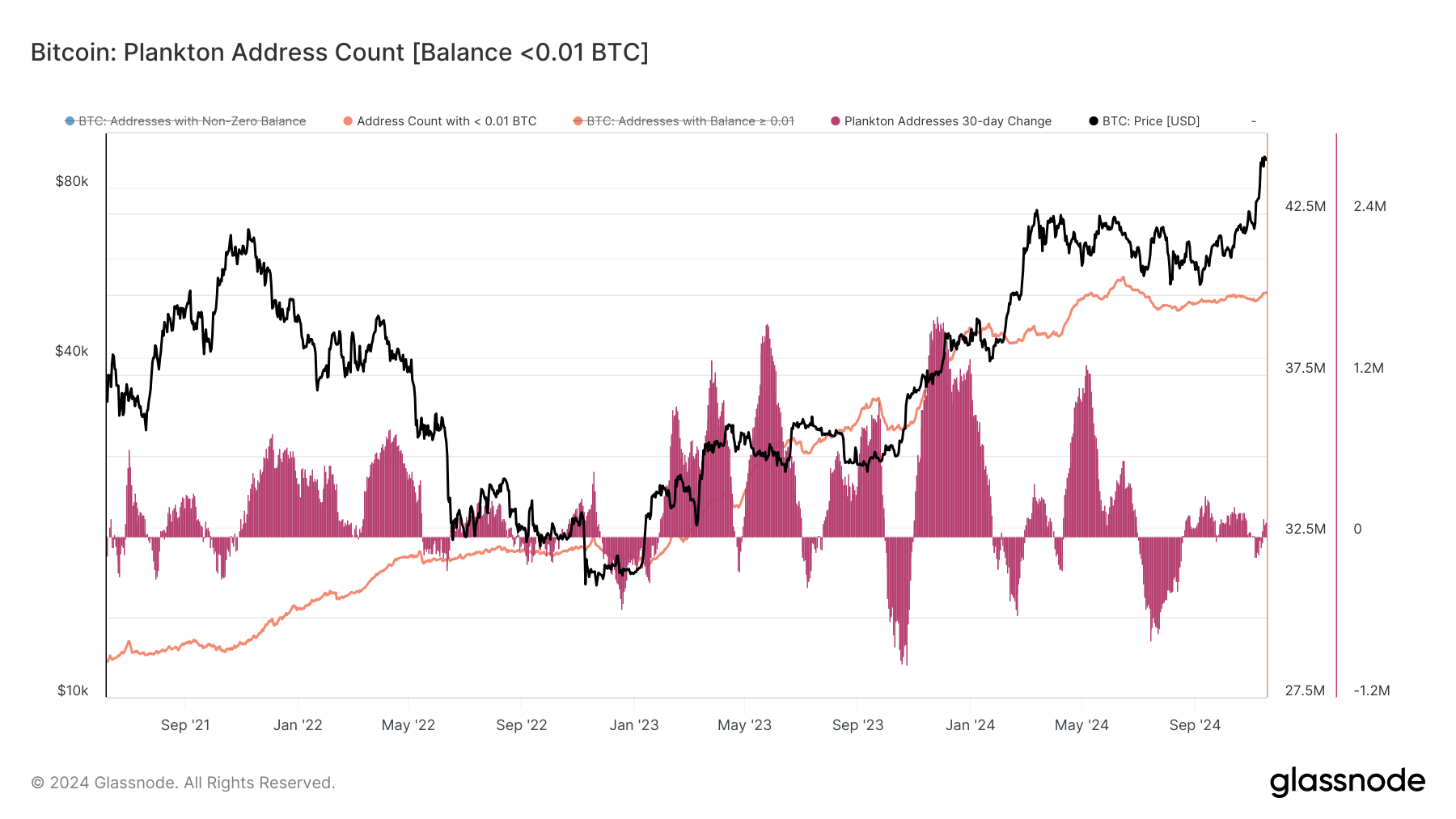

Plankton Address Count [Balance <0.01 BTC]

Partendo dalla categoria più piccola, analizziamo i Plankton, ovvero gli indirizzi con un quantitativo di bitcoin inferiore a 0,01.

Prima di entrare nel dettaglio, è utile considerare una regola fondamentale per interpretare le metriche: la distinzione in due macro-categorie di investitori.

- Retail (senza alcun senso dispregiativo): include gli indirizzi con un quantitativo contenuto di bitcoin, generalmente di novizi o piccoli investitori senza grandi capitali. Tendono a seguire l'andamento del mercato.

- Smart Money: comprende gli indirizzi con una significativa quantità di bitcoin, solitamente gestiti da investitori più esperti o istituzionali. Da inizio anno però, in questa categoria rientrano anche molti indirizzi legati agli ETF, che rappresentano, curiosamente, un retail tradizionale nel contesto istituzionale (dati da prendere con le pinze).

Tornando ai nostri Plankton, questi indirizzi appartengono alla categoria retail e mostrano una tendenza interessante: il loro numero aumenta rapidamente durante i periodi di euforia.

Un dato particolarmente intrigante emerge dal grafico: nonostante bitcoin sia scambiato sopra i 90.000$, i Plankton non hanno mostrato un forte interesse o partecipazione. Solo dall'inizio di questo mese si osserva una ripresa significativa e una crescita netta positiva.

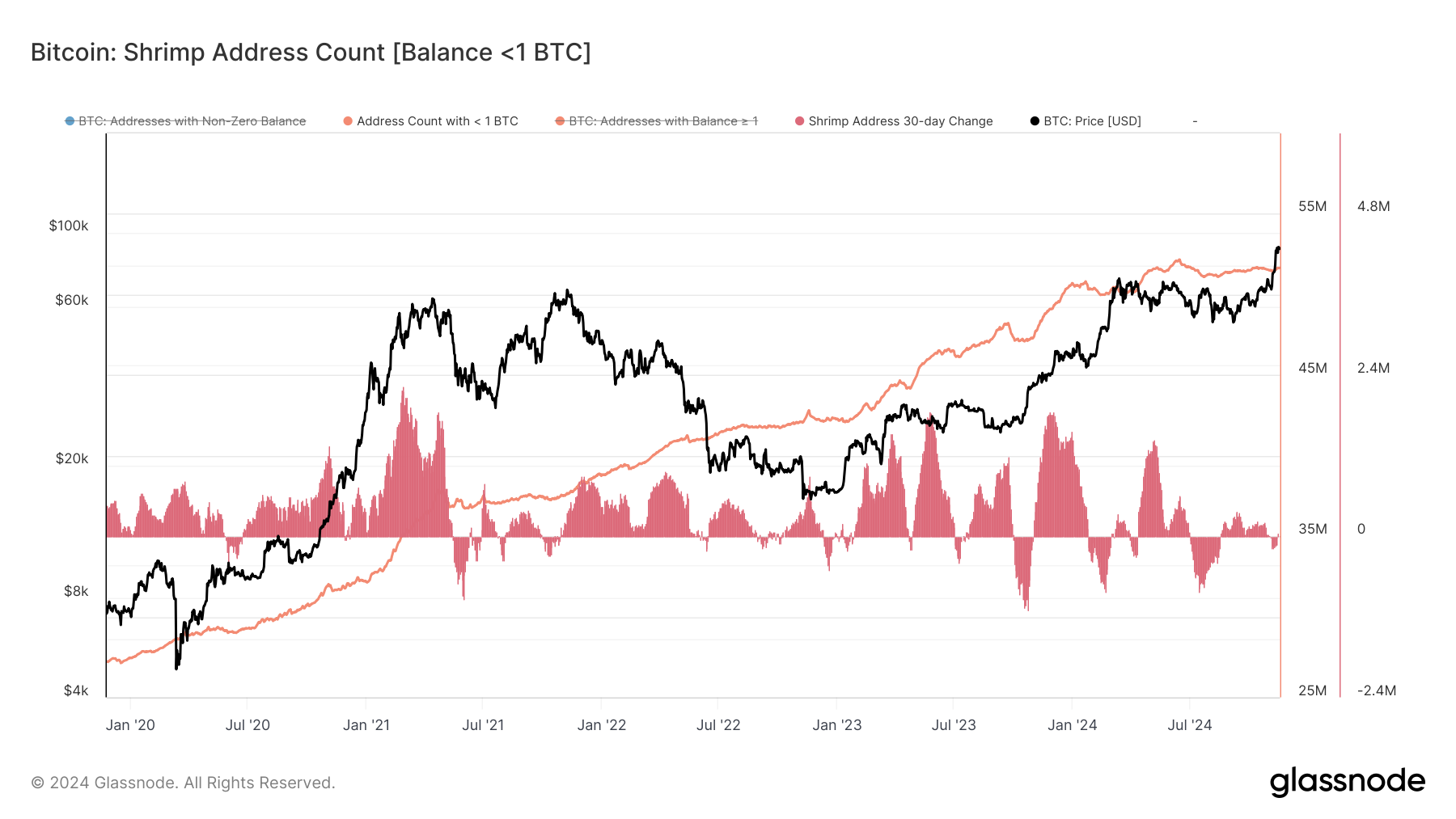

Shrimp Address Count [Balance <1 BTC]

Gli Shrimp comprendono tutti gli indirizzi con un quantitativo di bitcoin inferiore a 1.

Anche questi rientrano nella categoria retail, dato che l'ammontare in dollari di tale quantitativo si aggira attorno ai 90.000$ – una cifra significativa, ma comunque lontana da quella degli investitori più grandi.

Come i Plankton, anche gli Shrimp non sembrano suscitare un grande interesse. Il loro comportamento è stato praticamente piatto da maggio 2024.

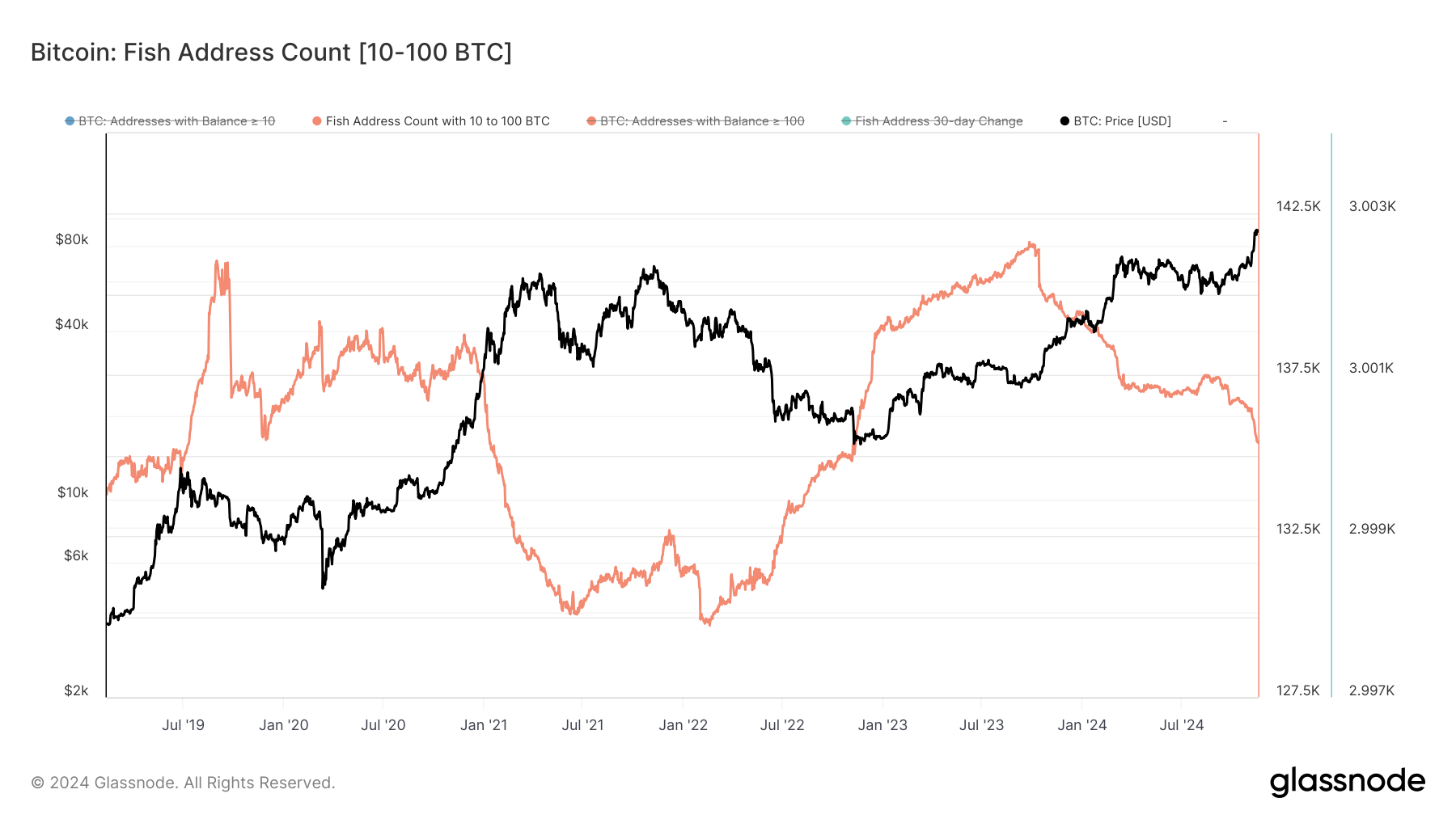

Fish Address Count [Balance 100-1k BTC]

Passando alla categoria successiva, analizziamo i Fish, ovvero gli indirizzi che detengono tra 100 e 1.000 bitcoin, un quantitativo tutt’altro che trascurabile.

Con questa categoria entriamo nel territorio di investitori con un’impronta più “smart” e un capitale significativo. Dati storici mostrano una chiara tendenza: il numero di questi indirizzi tende a diminuire durante i periodi di euforia, quando si verificano prese di profitto, e a crescere nei lunghi bear market, in fasi di accumulo.

Un dato interessante è che, dal 9 ottobre 2023, la dinamica di accumulo costante di questa categoria si è completamente invertita. Il numero di indirizzi è sceso da circa 140.000 a 135.000. Inoltre, le prese di profitto si sono intensificate proprio durante i nuovi massimi storici di bitcoin.

Dobbiamo preoccuparci? È il momento di vendere tutto?

Non proprio. Innanzitutto è importante ricordare che una singola metrica non è sufficiente per definire un quadro completo, ma questo non è un segnale particolarmente positivo.

Detto ciò, il numero di indirizzi resta ancora ben al di sopra dei livelli registrati prima del crollo del 2021. Anche considerando l’aumento naturale degli indirizzi nel tempo, siamo ancora lontani da un livello di “allarme”.

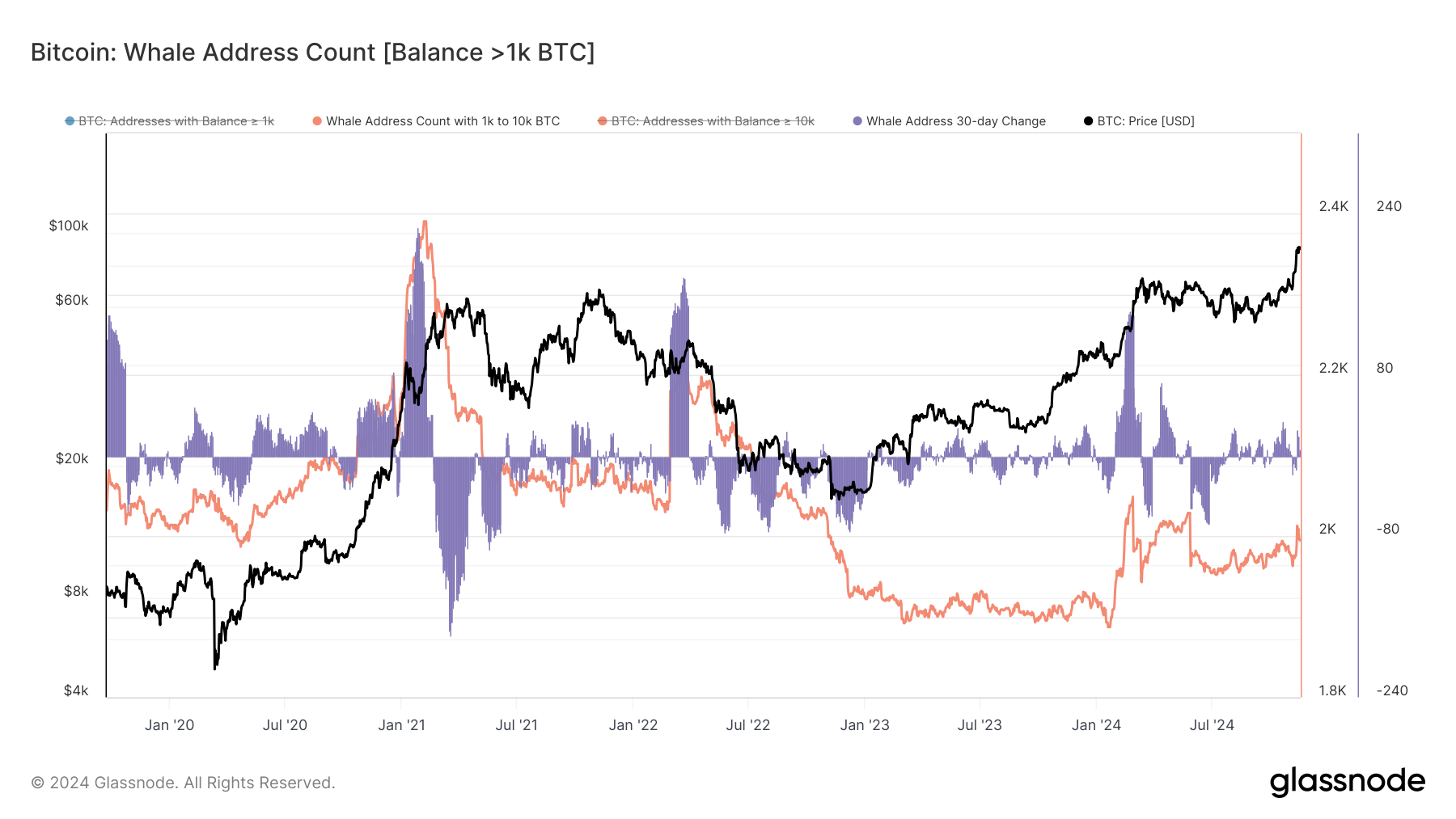

Whale Address Count [Balance >1k BTC]

Concludiamo la nostra analisi in merito alle categorie degli indirizzi osservando il comportamento delle whale, forse la categoria più nota nel panorama crypto.

Le whale sono indirizzi che detengono oltre 1.000 bitcoin e, tradizionalmente, vengono incluse nella categoria degli smart money per la loro capacità di influenzare il mercato.

Negli ultimi mesi, tuttavia, il loro ruolo sembra aver perso parte della rilevanza storica. Questo perché molti di questi indirizzi non rappresentano più singoli investitori o fondi di investimento speculativi, ma piuttosto address associati a ETF o piattaforme di custodia gestite da aziende specifiche.

Una nota positiva: nonostante ciò, con l’aumento del prezzo di bitcoin, osserviamo un comportamento interessante. Le whale sembrano continuare ad accumulare, un trend che riflette in modo simile quanto sta avvenendo con gli inflow degli ETF.

Accumulation Trend Score

L’ Accumulation Trend Score è un indicatore che riflette la dimensione relativa delle entità che stanno accumulando attivamente bitcoin on-chain, in base alle loro partecipazioni di BTC.

Questo indicatore combina due aspetti principali:

- Dimensione del bilancio delle entità (participation score): misura quanto grandi sono le partecipazioni di BTC delle entità coinvolte.

- Cambiamento del bilancio nel mese precedente (balance change score): misura la quantità di nuovi BTC che le entità hanno acquistato o venduto nell'ultimo mese.

Come interpretare il punteggio:

- Valori vicini a 1: Indicano che, in media, le entità più grandi (o una porzione significativa della rete) stanno accumulando BTC.

- Valori vicini a 0: Indicano che le entità stanno distribuendo BTC, vendendo, o non accumulano attivamente.

È fondamentale sottolineare, tuttavia, che un valore specifico (ad esempio, pari a 1) non implica automaticamente un immediato rialzo o ribasso del prezzo. In alcuni casi, infatti, ha fornito segnali discordanti rispetto alle aspettative di mercato.

Un pattern interessante…

Dall'analisi storica emergono due scenari principali:

- Trend rialzista (Bull Market)

Durante i mercati rialzisti, valori prossimi a 1 (indicati in viola) tendono a coincidere con gli ultimi pump significativi di prezzo. Successivamente, con il ritorno dei valori verso lo zero (indicati in giallo), si osservano spesso ritracciamenti del mercato. - Trend ribassista (Bear Market)

Nei mercati ribassisti, segnali di accumulo rappresentano generalmente ottime opportunità di ingresso, consentendo di posizionarsi strategicamente in previsione di futuri rialzi.

Attualmente, l’indicatore registra un valore di 0,90, che appare coerente con uno scenario rialzista. Nei prossimi mesi, sarà cruciale monitorare eventuali variazioni di questa metrica, poiché potrebbero confermare o smentire il proseguimento dell’attuale trend.

Long Term Holder vs Short Term Holder

Quando si parla di Long Term Holder (LTH) e Short Term Holder (STH), si fa riferimento a due categorie fondamentali nell’analisi on-chain. Queste rappresentano, rispettivamente, la distinzione tra le cosiddette "mani deboli" e le "mani di diamante".

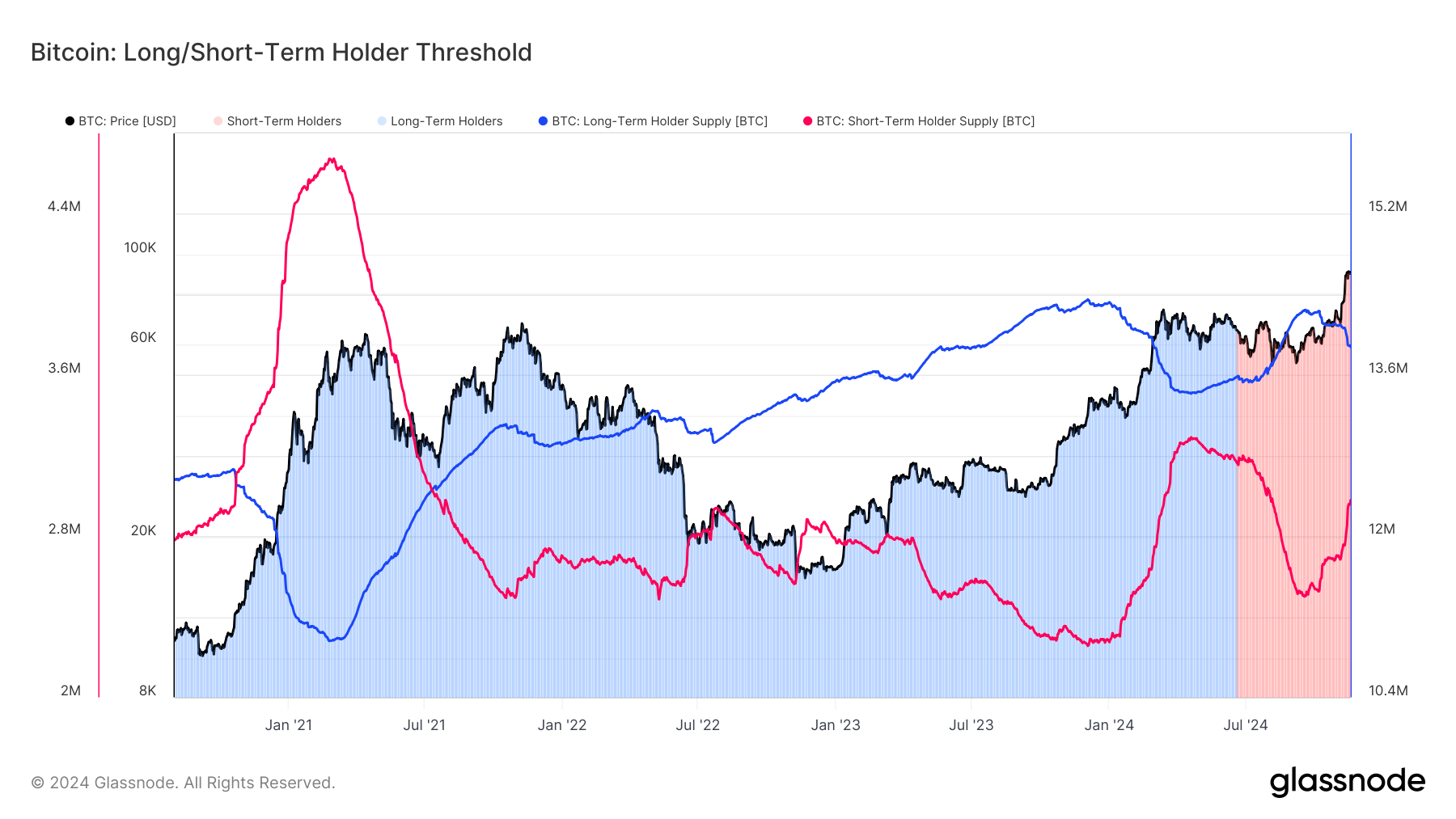

Supply LTH & STH

La distinzione tra Long Term Holder e Short Term Holder si basa principalmente sul periodo di detenzione di bitcoin. Nello specifico:

- Long Term Holder (LTH): Rappresentano gli indirizzi (UTXO) che non hanno spostato i loro bitcoin da oltre 155 giorni. Questi attori vengono generalmente associati a una visione di lungo periodo e sono meno influenzati dalla volatilità di breve termine del mercato.

- Short Term Holder (STH): Includono gli indirizzi o UTXO che hanno spostato i loro bitcoin da meno di 155 giorni. Queste entità sono più sensibili alle oscillazioni di prezzo e forniscono utili indicazioni sull’ingresso di nuovi investitori, soprattutto retail.

Un fenomeno chiave che emerge dall’analisi di queste due categorie è il cosiddetto "scambio di mani", osservabile durante i bull run o periodi di forte rialzo dei prezzi:

- I LTH tendono a realizzare profitti vendendo le monete accumulate a prezzi più bassi.

- I STH entrano nel mercato, spesso rappresentando nuovi investitori o speculatori attratti dall’aumento di prezzo.

Nelle ultime settimane, stiamo assistendo a un pattern simile. Tuttavia, rispetto a marzo o ai cicli precedenti, emerge una differenza significativa: i Long Term Holder non stanno prendendo profitti in maniera marcata.

La riduzione della supply detenuta dai LTH è molto più contenuta rispetto al passato, segnalando un comportamento più prudente o una strategia diversa rispetto ai cicli precedenti.

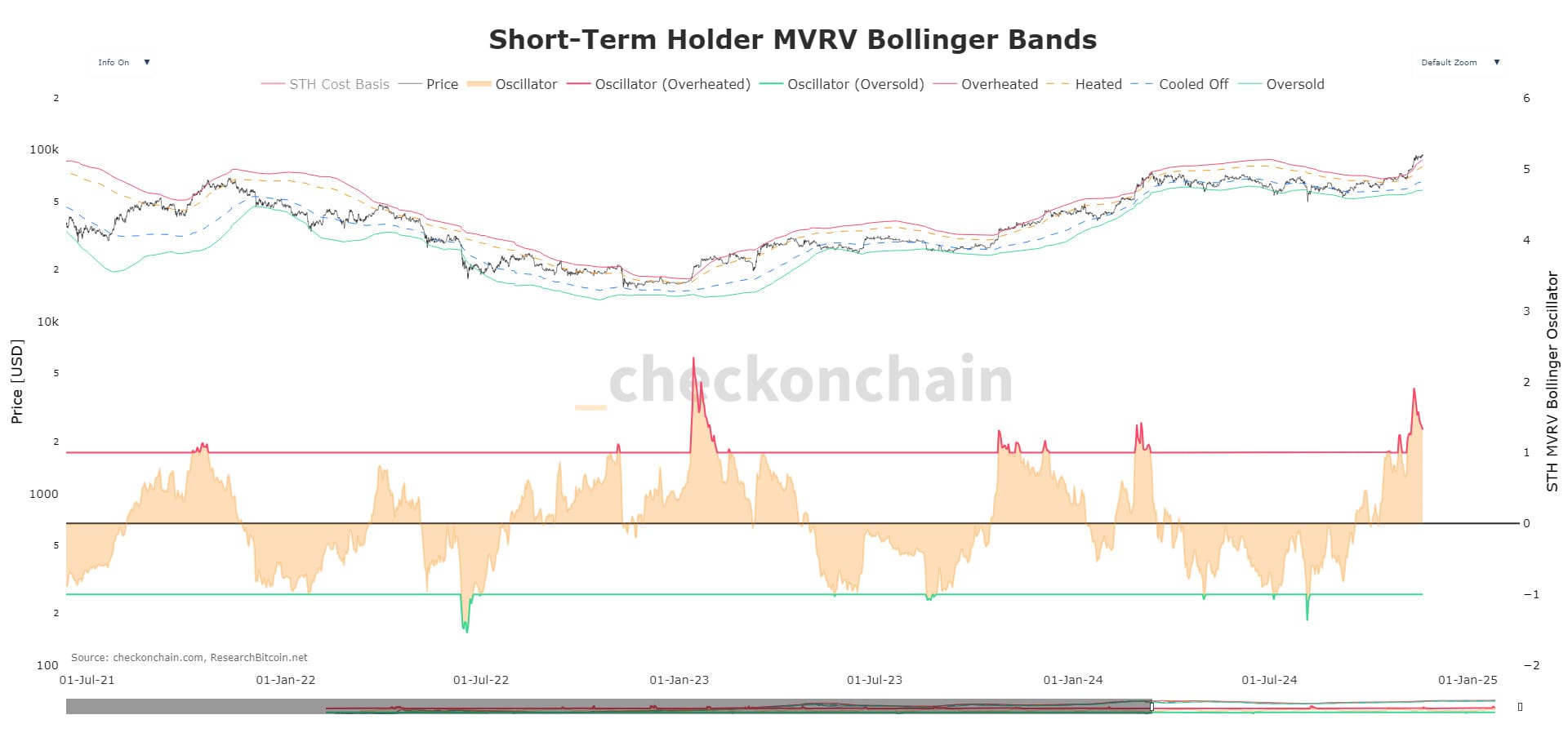

MVRV STH (Bollinger Bands)

Passiamo ora ad analizzare l'indicatore MVRV (Market Value to Realized Value) riferito ai Short Term Holders (STH), integrandolo con un noto strumento di analisi tecnica: le Bande di Bollinger.

Questo indicatore, basato sulla volatilità di un asset, è utile per identificare situazioni di discount o premium del prezzo.

Le Bande di Bollinger, sia quella superiore che quella inferiore, ci aiutano a determinare se il prezzo di bitcoin, in relazione all'MVRV, si trovi in prossimità di un potenziale massimo (top) o minimo (bottom) di mercato locale.

Dopo oltre sette mesi in cui il prezzo è rimasto confinato all'interno dell'intervallo definito dalle due bande, con il recente all-time high (ATH), il prezzo è uscito da questa zona e continua a trovarsi al di sopra.

Questo scenario indica che gli STH stanno registrando profitti significativi (non realizzati ancora).

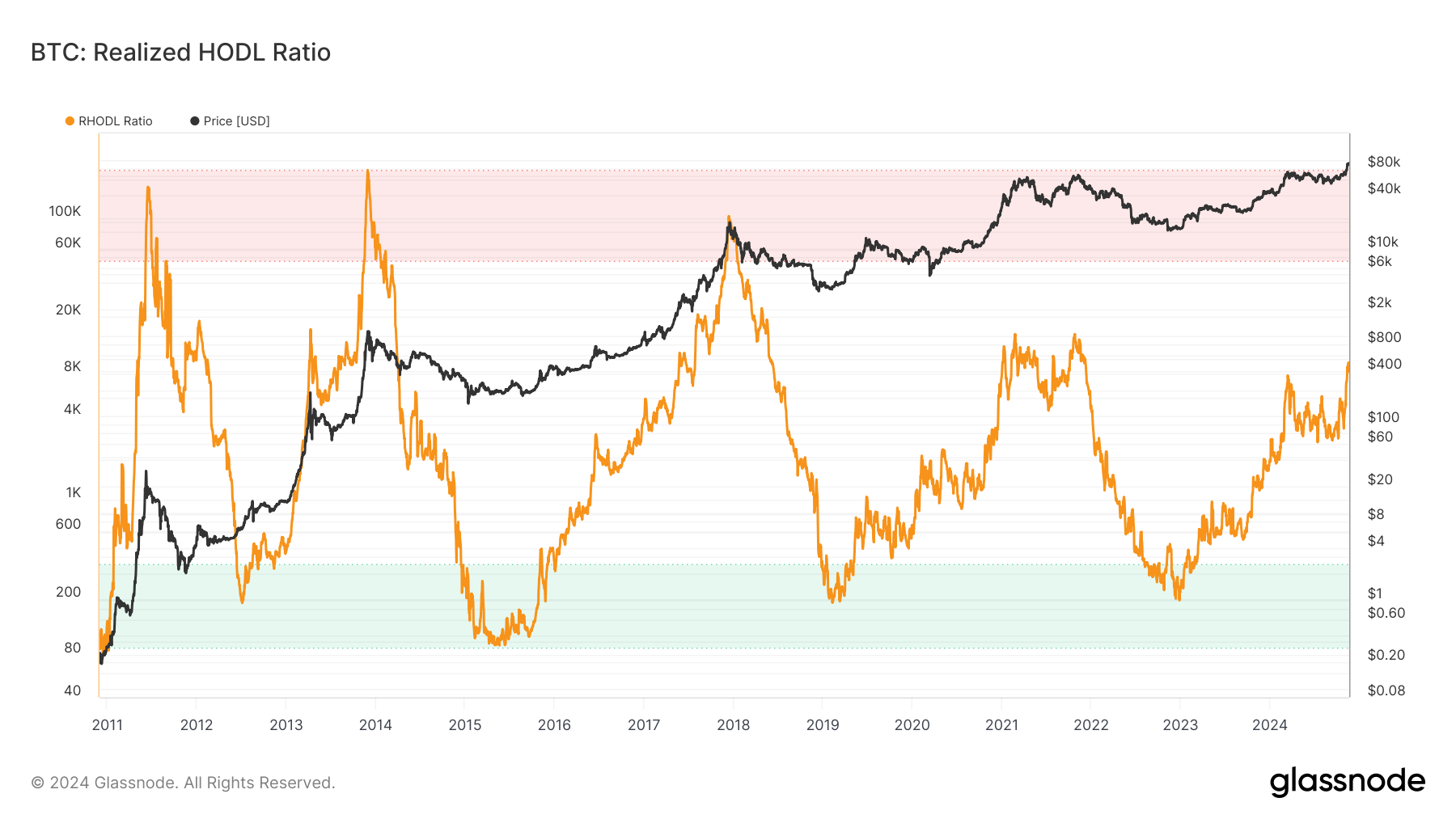

RHODL Ratio

Come ultima metrica di questa sezione, analizziamo il RHODL Ratio, un indicatore che confronta specifiche fasce temporali di UTXO (Unspent Transaction Outputs): in particolare, quelle spese nell’arco di una settimana rispetto a quelle con una durata compresa tra 1 e 2 anni.

Questa metrica permette di misurare l’attività delle entità operative nel breve termine in relazione all’attività degli investitori di lungo periodo.

Osservando i dati, e riflettendo anche sulle considerazioni fatte in precedenza a proposito del realized price, emerge chiaramente un aumento significativo nell'attività delle monete (UTXO) con un’età massima di una settimana.

Attualmente, il valore del RHODL Ratio ha raggiunto livelli paragonabili a quelli osservati durante l’ultimo top del mercato nel 2021.

Lifespan Metrics

La seguente categoria rappresenta ulteriori metriche incline all’analisi alla spesa di moneta, in questo caso ponderata sia per la “vecchiaia” che grandezza.

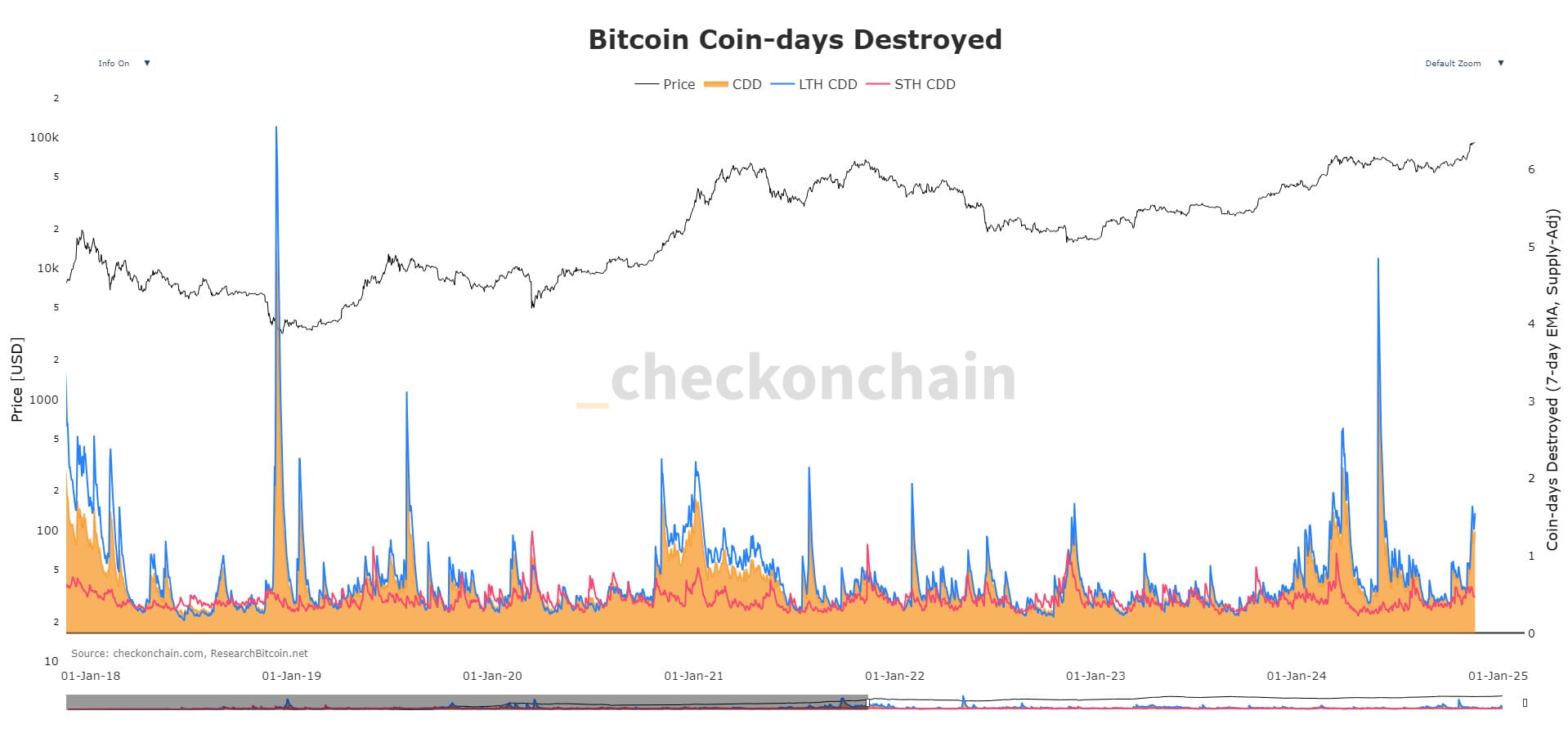

Coin Days Destroyed

Il Coin Days Destroyed (CDD) è una metrica che misura l'attività di spesa nel network Bitcoin, attribuendo maggiore peso alle monete rimaste inattive per periodi più lunghi.

Ma come funziona esattamente?

Ogni giorno in cui un UTXO (Unspent Transaction Output) rimane inutilizzato, accumula un "coin day". Quando l'UTXO viene speso, i giorni accumulati vengono "distrutti" (ossia azzerati) e registrati dalla metrica CDD.

Il valore aggregato dei giorni-moneta distrutti in un determinato periodo dipende dal numero di monete spese e dalla loro durata di inattività.

Esempio:

- Un UTXO di 2 BTC inattivo per 100 giorni accumula 200 giorni-moneta.

- Un UTXO di 0,5 BTC inattivo per 100 giorni accumula 50 giorni-moneta.

- Un UTXO di 10 BTC inattivo per 6 ore (0,25 giorni) accumula 2,5 giorni-moneta.

Questa metrica evidenzia in particolare i momenti in cui gli hodler o le monete dormienti da lungo tempo decidono di prendere profitto.

Dal grafico osserviamo che il valore del CDD tende ad aumentare principalmente in due situazioni:

- Durante fasi di elevata volatilità di mercato.

- Quando il mercato raggiunge zone di euforia.

Attualmente, il valore del CDD è pari a 1,6, in crescita negli ultimi periodi ma ancora relativamente basso rispetto ai livelli storici.

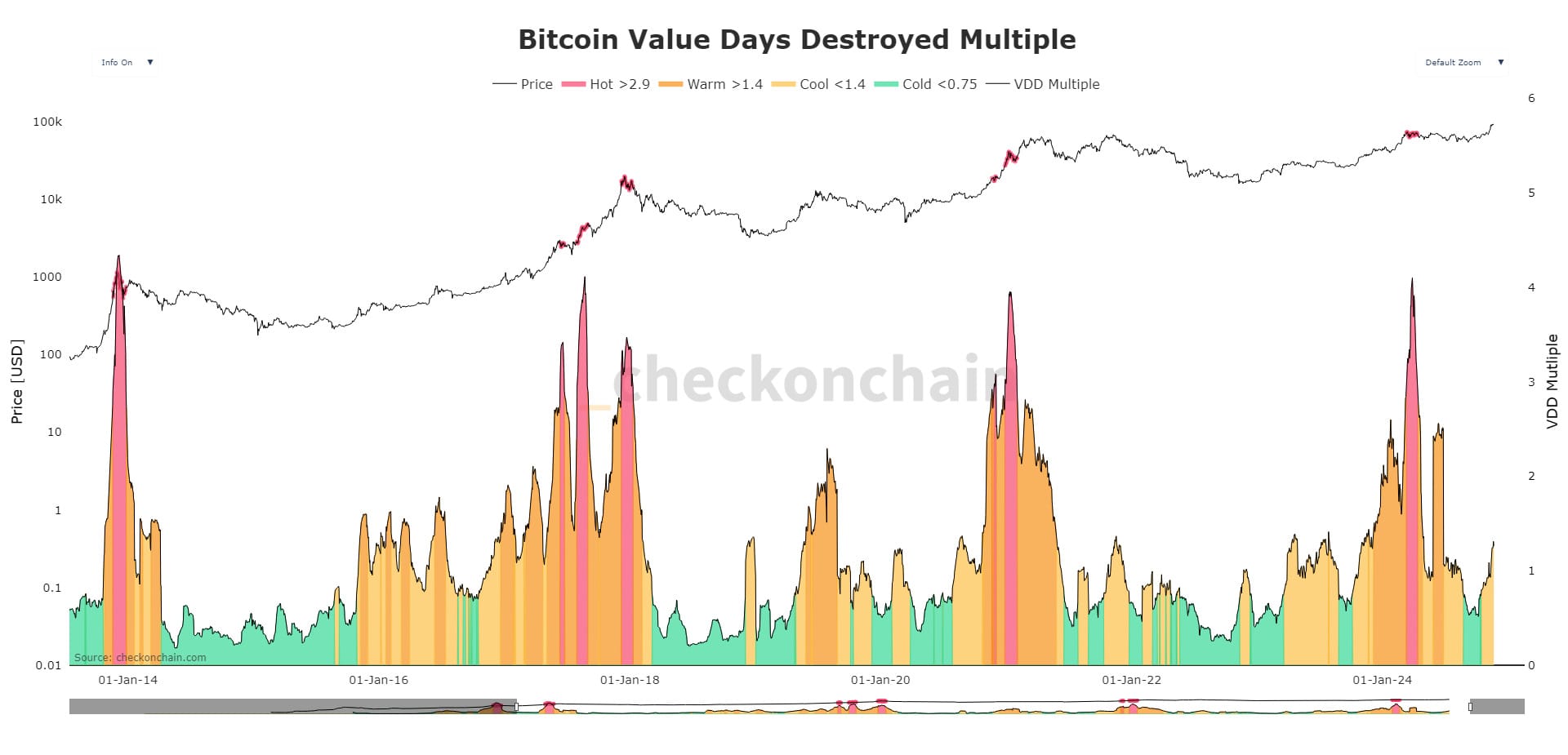

Value Days Destroyed

Il Value Days Destroyed (VDD) è una metrica che si basa sul Coin Days Destroyed (CDD) analizzato in precedenza.

Questa metrica moltiplica il Coin Days Destroyed per il prezzo di bitcoin ($BTC), permettendo un confronto più efficace dell’attività di spesa nel tempo, tenendo conto delle variazioni del valore di mercato di bitcoin.

Il Value Days Destroyed Multiple divide una media a 30 giorni del VDD per una media a 365 giorni, offrendo una visione comparativa tra la velocità di spesa a breve termine e la media annuale. In questo modo, si può identificare se si è in presenza di un’eccessiva attività di spesa da parte delle monete "vecchie" o di transazioni di grande rilevanza.

La metrica utilizza una legenda a 4 colori che riflette i livelli di spesa nel mercato: all’aumentare del valore, i colori diventano progressivamente più caldi, indicando un livello di rischio crescente.

A marzo 2024, il valore ha raggiunto 4, eguagliando i picchi dei cicli precedenti. Tuttavia, al momento attuale, siamo ben lontani da quei livelli.

Le monete "vecchie" non hanno ancora fatto il loro ingresso in gioco!

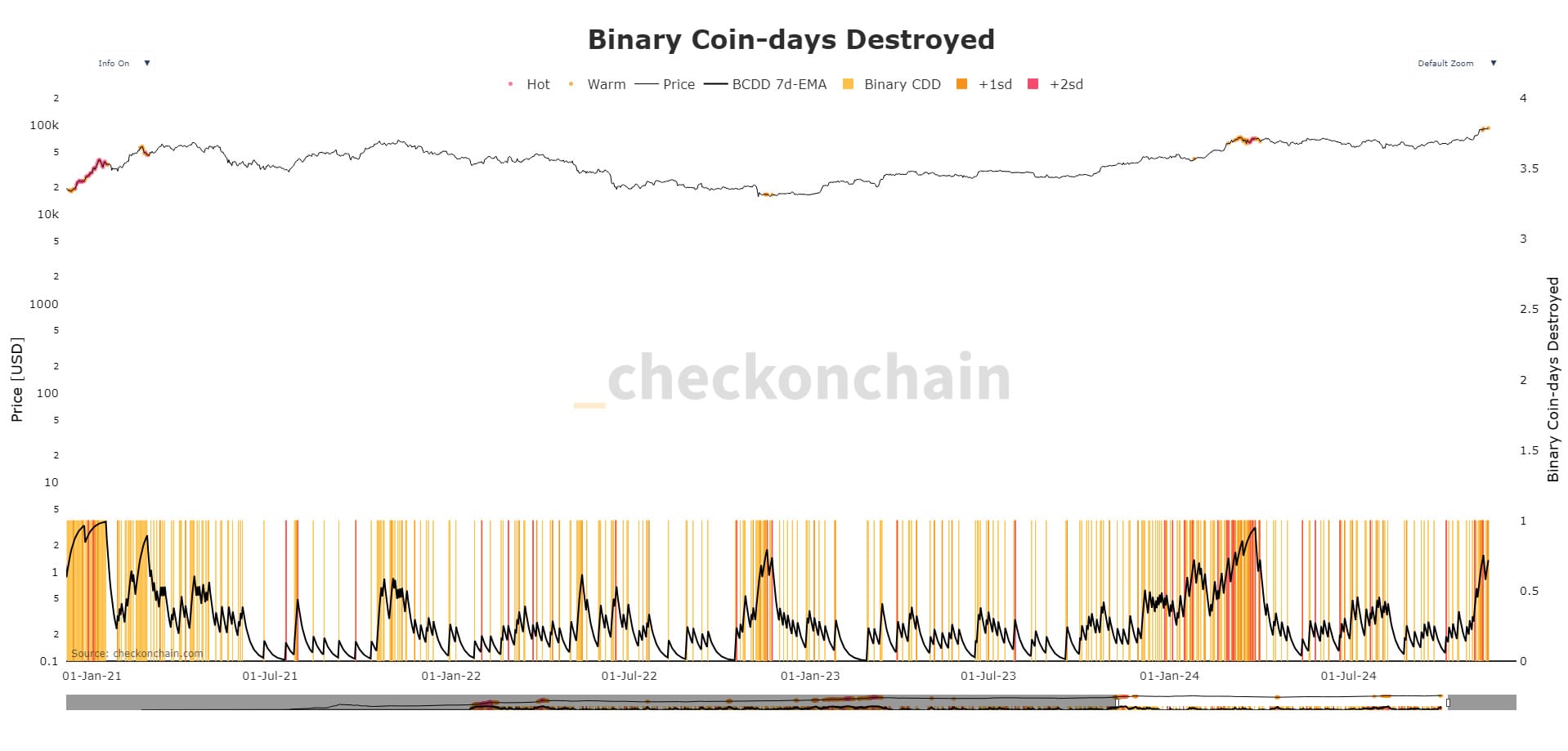

Binary Coin Days Destroyed

Abbiamo visto come le monete "vecchie" non stiano circolando in modo massiccio come durante le fasi euforiche dei cicli precedenti. Tuttavia, attraverso il Binary CDD, notiamo un incremento nell'attività di spesa, che attualmente si posiziona al di sopra della media storica.

Questa metrica segnala le giornate in cui la spesa supera la media, utilizzando un sistema cromatico:

- Rosso: quando la spesa supera la media di oltre due deviazioni standard.

- Arancione: quando la spesa si discosta dalla media di una sola deviazione standard.

Pur non raggiungendo i massimi storici, come evidenziato in precedenza, il livello attuale della spesa rimane comunque superiore alla media storica.

Mining Metrics

I miners rappresentano una componente fondamentale per garantire la sicurezza del protocollo Bitcoin. Come sappiamo, il loro ruolo principale è quello di validare le transazioni sulla rete, un'attività incentivata da ricompense monetarie.

Tuttavia, i miners non sono rilevanti solo per la sicurezza del network, ma forniscono anche importanti informazioni nell'ambito dell'analisi on-chain. Il loro comportamento, infatti, può offrire indicazioni significative sullo stato del mercato e sulla correlazione tra la sicurezza stessa della rete e il prezzo di bitcoin.

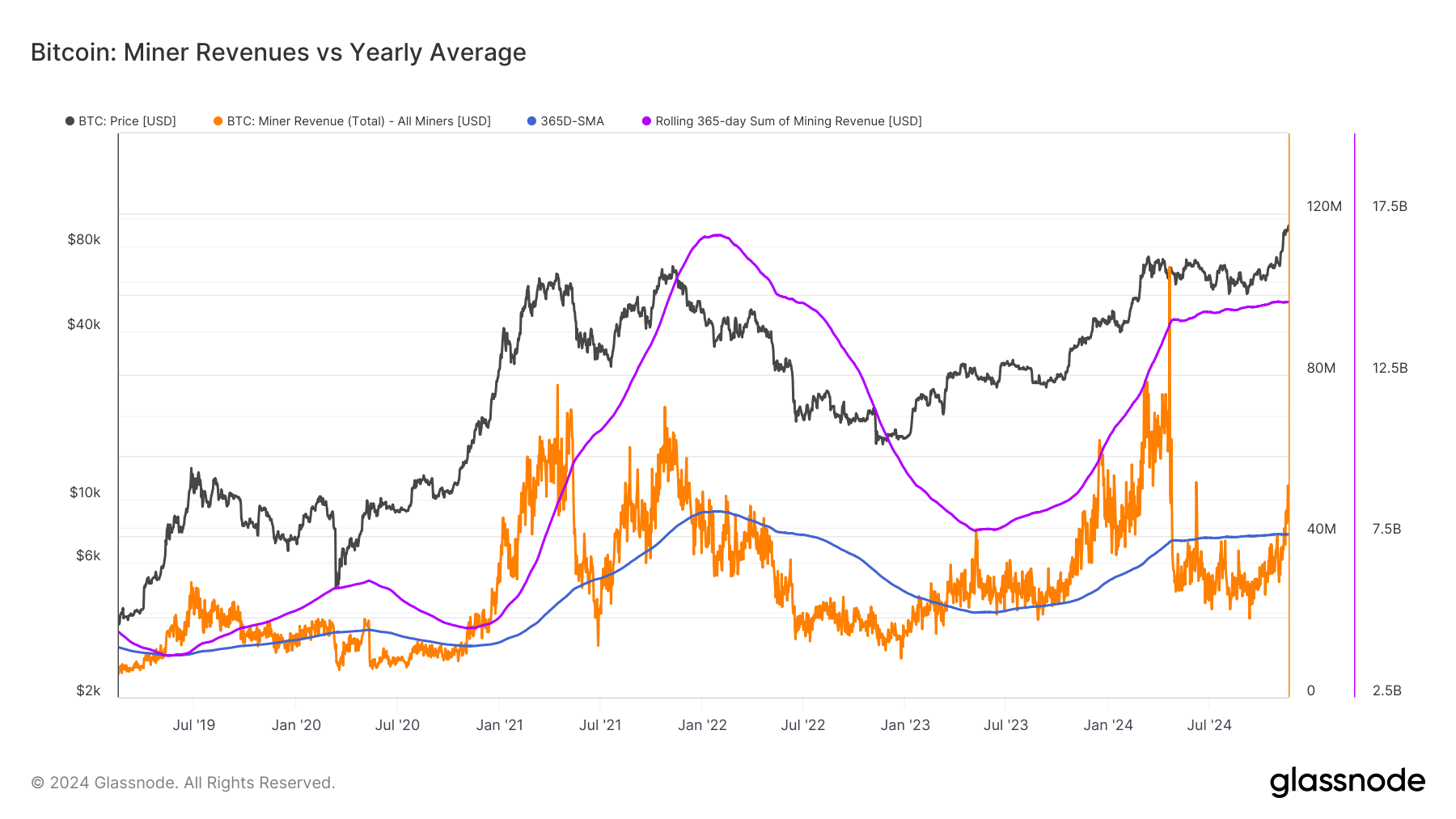

Miners Revenue vs Yearly Average

Le ricompense per i miners attualmente consistono nel block subsidy (i nuovi bitcoin coniati) e nelle commissioni generate dalle transazioni.

In futuro, quando l'inflazione di bitcoin si azzererà con il raggiungimento del supply cap di 21 milioni, saranno solo le commissioni del network a sostenere la sicurezza della rete.

Ad oggi, le ricompense derivanti dalle commissioni sono ancora molto variabili e rappresentano una frazione minima rispetto ai bitcoin di nuova emissione. Tuttavia, questa volatilità è un indicatore utile per misurare l’interesse verso il network stesso, riflettendo l’attività generale sulla blockchain.

La metrica Miners Revenue vs Yearly Average consente di valutare il livello di interesse in base ai guadagni dei miners. È composta da due medie:

- Media a 365 giorni (rappresentata in blu), che fornisce una base di riferimento annuale.

- Somma delle revenue dei miners e della media annuale (rappresentata in viola), che mostra le variazioni rispetto alla media storica.

Storicamente, durante i precedenti cicli di mercato, il valore delle ricompense ha spesso sovraperformato entrambe le medie, segnando fasi di euforia e potenziali top ciclici.

Attualmente, il quadro appare ancora relativamente stabile: da poche settimane, le ricompense dei miners hanno superato la media a 365 giorni, ma senza segni evidenti di euforia.

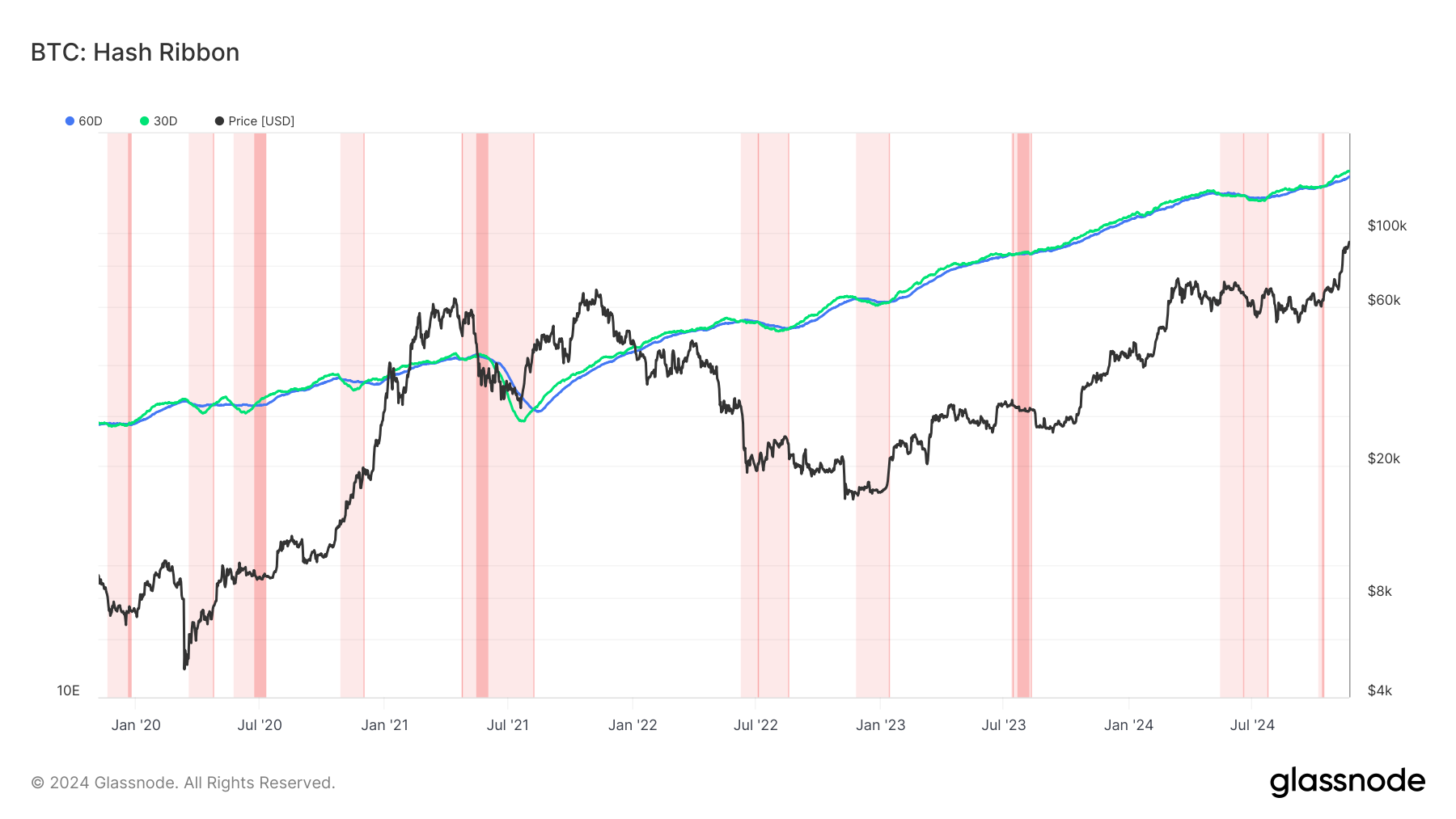

Hash Ribbon

L’Hash Ribbon è uno degli indicatori più noti nell’analisi on-chain, progettato per identificare potenziali zone di accumulo sulla base delle fasi di capitolazione dei miners.

Questa metrica si basa su due medie mobili dell’hash rate:

- MA 30 giorni

- MA 60 giorni

Queste medie forniscono informazioni sull’evoluzione dell’hash rate, ovvero la potenza computazionale complessiva della rete Bitcoin, che indica indirettamente quante macchine sono operative per minare bitcoin.

Il funzionamento dell’indicatore è semplice: quando la media mobile a 30 giorni scende al di sotto di quella a 60 giorni, viene segnalata una capitolazione dei miners. Ciò significa che una parte dei miners sta spegnendo le proprie macchine, probabilmente a causa di costi operativi troppo alti rispetto ai ricavi.

Storicamente, le fasi di capitolazione hanno rappresentato ottimi segnali di accumulo, spesso precedendo importanti riprese di prezzo.

L’ultimo segnale di capitolazione è stato registrato il 13 ottobre 2024.

Il quale segna il secondo segnale dopo l’ultimo halving, pattern già visto nel 2020/2021.

Exchange

Nell’analisi completa non possono mancare le movimentazioni degli exchange, i quali sono un punto cardine per il prezzo e mercato delle criptovalute.

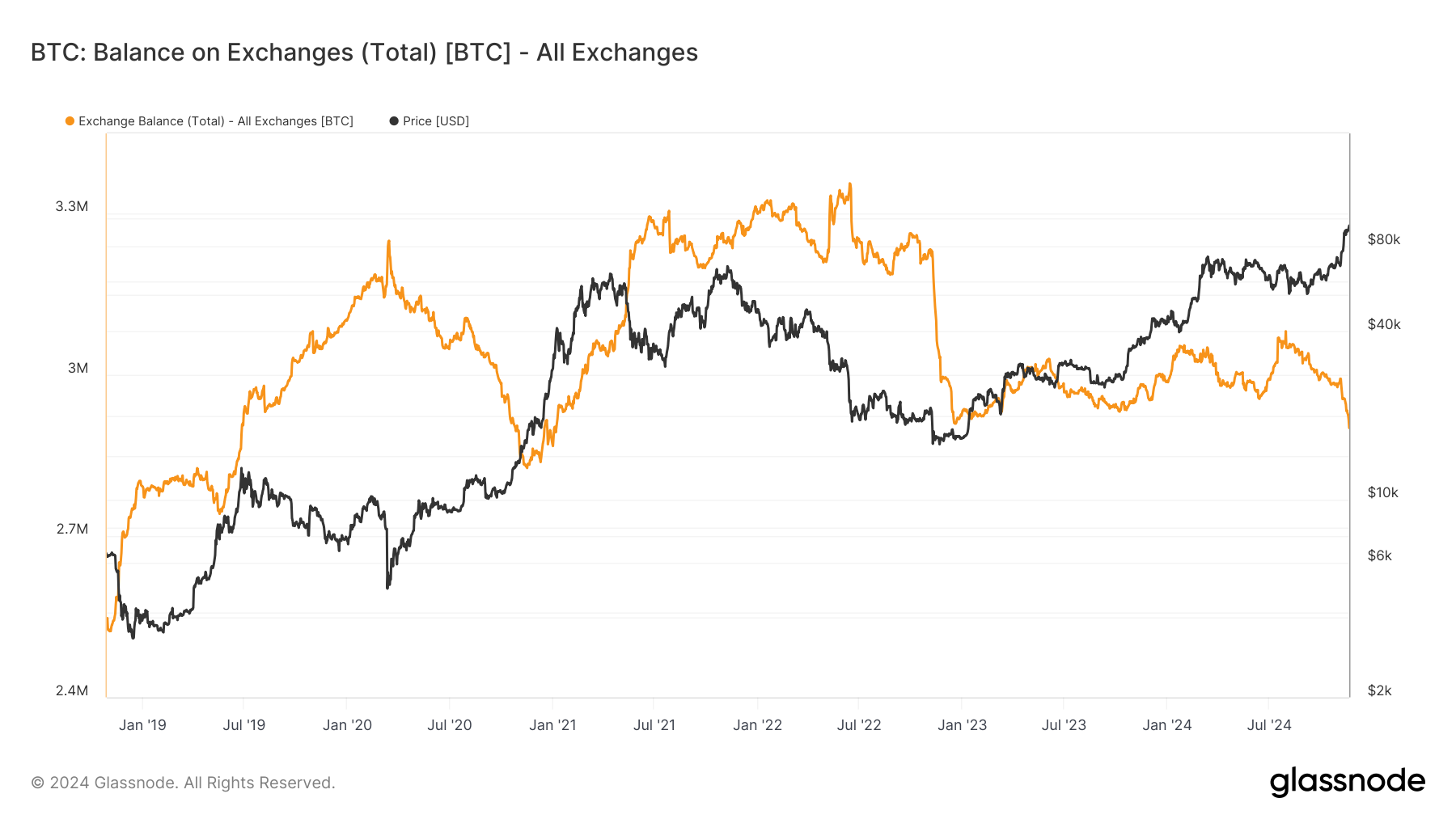

Balance Exchange

Attualmente, l'ammontare di Bitcoin detenuti sugli exchange è pari a 2,9 milioni di monete.

Ma perché è così importante monitorare questi enti?

Nonostante gli exchange stiano gradualmente perdendo centralità operativa con l’introduzione degli ETF Spot (attualmente disponibili solo per ethereum e bitcoin), rimangono una componente fondamentale dell’ecosistema crypto, con un impatto significativo sui movimenti di prezzo.

L'analisi del saldo di Bitcoin detenuti sugli exchange è cruciale per valutare la potenziale pressione di vendita sul mercato.

- Afflussi in entrata: un aumento dei depositi sugli exchange spesso suggerisce un’intenzione di vendita imminente, a meno di manipolazioni di mercato.

- Afflussi in uscita: una diminuzione dell’offerta sugli exchange implica una riduzione della pressione di vendita, poiché i bitcoin ritirati non sono più disponibili per essere scambiati sugli order book.

La piattaforma Glassnode fornisce una metrica che traccia i saldi complessivi degli indirizzi associati ai principali exchange, offrendo una visione dettagliata di questi movimenti.

Dal 21 luglio 2024, si osserva una costante diminuzione del saldo di bitcoin sugli exchange. Questo è un segnale positivo, in quanto suggerisce una mancata attuazione di prese di profitto, in netto contrasto con le dinamiche osservate nel 2021.

Exchange Average Whitdrawal Price by Year

I prezzi medi di prelievo da exchange in base all’anno è strettamente inferiore al prezzo di bitcoin.

In media, molti di coloro che hanno prelevato da exchange per holdare i propri bitcoin stanno registrando dei profitti (realizzati o non)

Inoltre, la metrica suddivide il prezzo medio di prelievo in vari anni, più precisamente, dal 2017+ al 2023+. Questi lievelli, seppur distanti, possono ritornarci utili per possibili zone di supporto del prezzo.

Ad oggi, la media più vicina è quella del 2023+, che si attesta a circa 45.000$

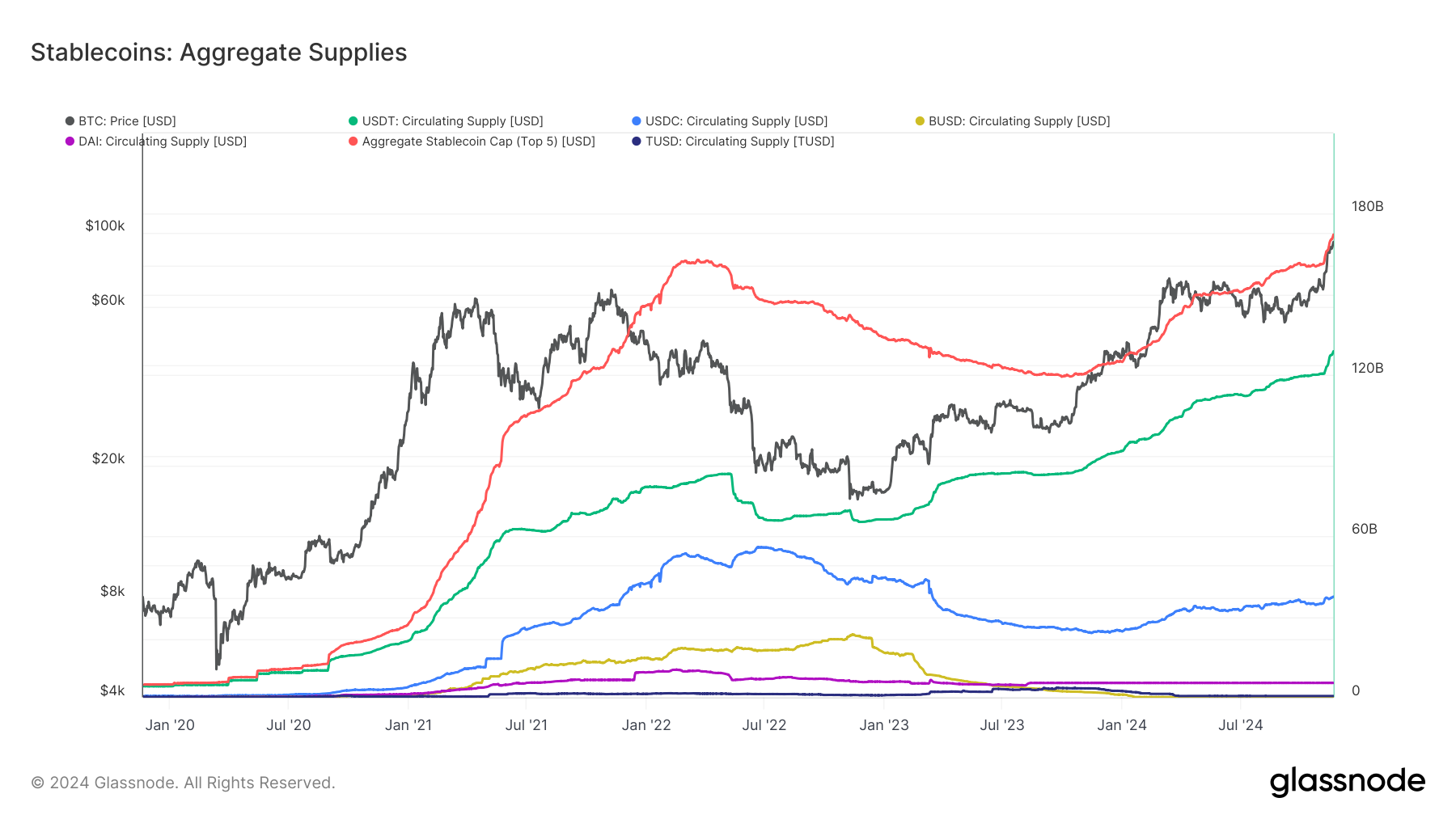

Stablecoins

È indiscutibile ormai che le stablecoin, in particolare USDT, siano tra le principali responsabili della volatilità del prezzo di bitcoin. Con una capitalizzazione di mercato in costante crescita, le stablecoin sono ormai consolidate come attori chiave nel panorama delle criptovalute.

Aggregate Supply

Che piaccia o meno, l’aumento del prezzo di bitcoin e dell’intero settore delle criptovalute è molto legato all’ecosistema delle stablecoin.

Senza entrare nel dettaglio delle dinamiche opache che talvolta circondano questi token ancorati, poiché non è il contesto adatto, ci concentreremo sull’analisi della loro capitalizzazione di mercato.

Osservando i dati, emerge chiaramente una persistente correlazione positiva tra la market cap delle stablecoin e il prezzo di bitcoin.

Perché questa correlazione?

La risposta è semplice: le stablecoin rappresentano i pair più liquidi per l’acquisto e la vendita di bitcoin, facilitando in modo significativo le transazioni nel mercato.

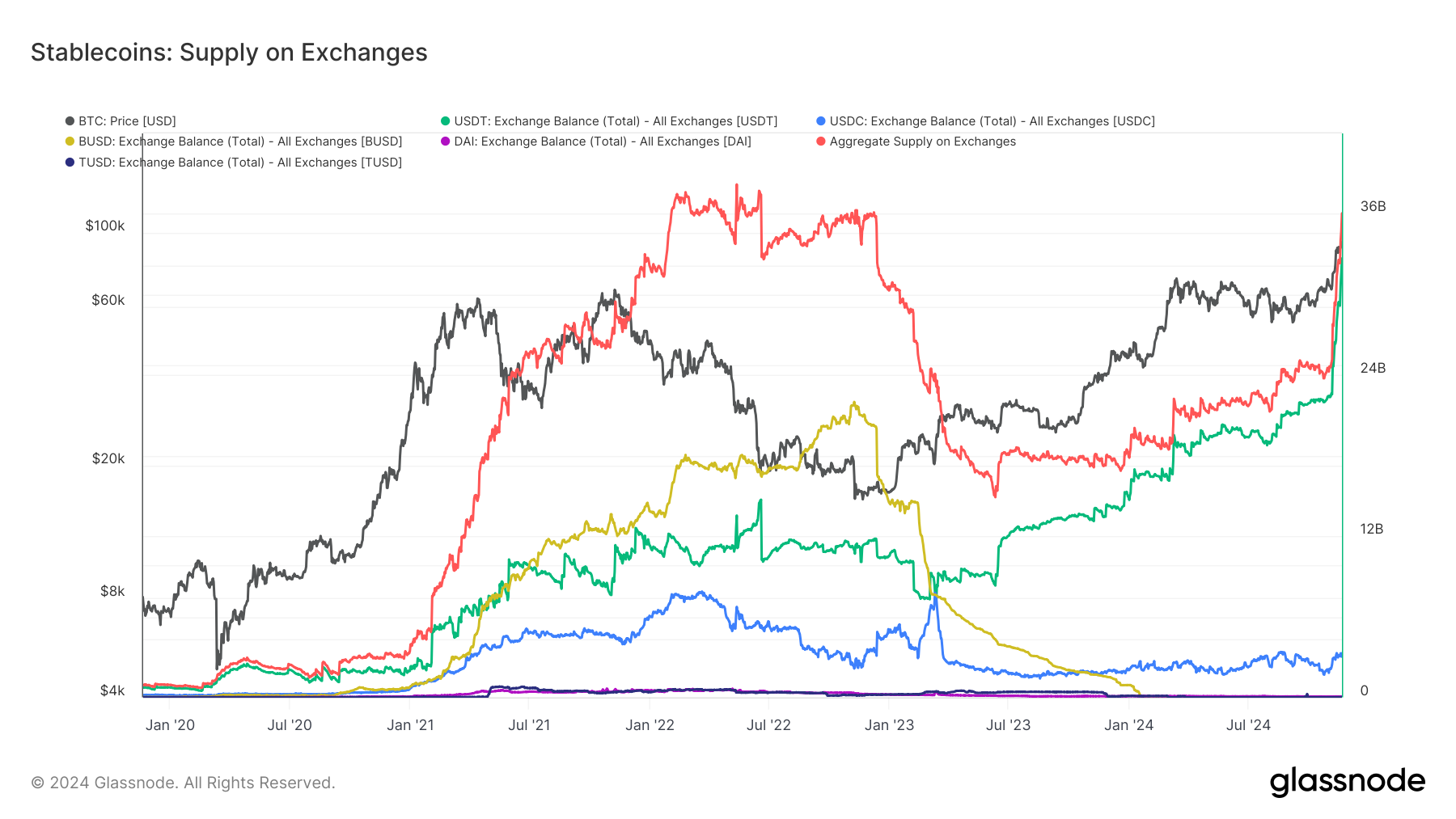

Stablecoins Exchange Balance

Dopo aver analizzato nella sezione precedente il ruolo degli exchange, concludiamo l’approfondimento esaminando il balance delle stablecoin sugli stessi exchange.

A differenza di bitcoin, le stablecoin, quando depositate sugli exchange, assumono un significato opposto. Un aumento degli inflow (depositi) di stablecoin, infatti, indica una possibile crescita della pressione di acquisto, poiché queste riserve vengono generalmente utilizzate per l’acquisto di asset speculativi.

Dai dati disponibili, si nota chiaramente che l’ultima spinta rialzista del prezzo di bitcoin sembra essere stata guidata proprio dall’USDT, con un significativo aumento della sua supply sugli exchange.

Prodotti Derivati

Le metriche vere e proprie inerenti all’analisi on chain sono giunte al termine, ora per quest’ultima parte analizzeremo dei mercati che stanno sempre di più prendendo importanza nel settore, anzi sono le vere vasche di liquidità

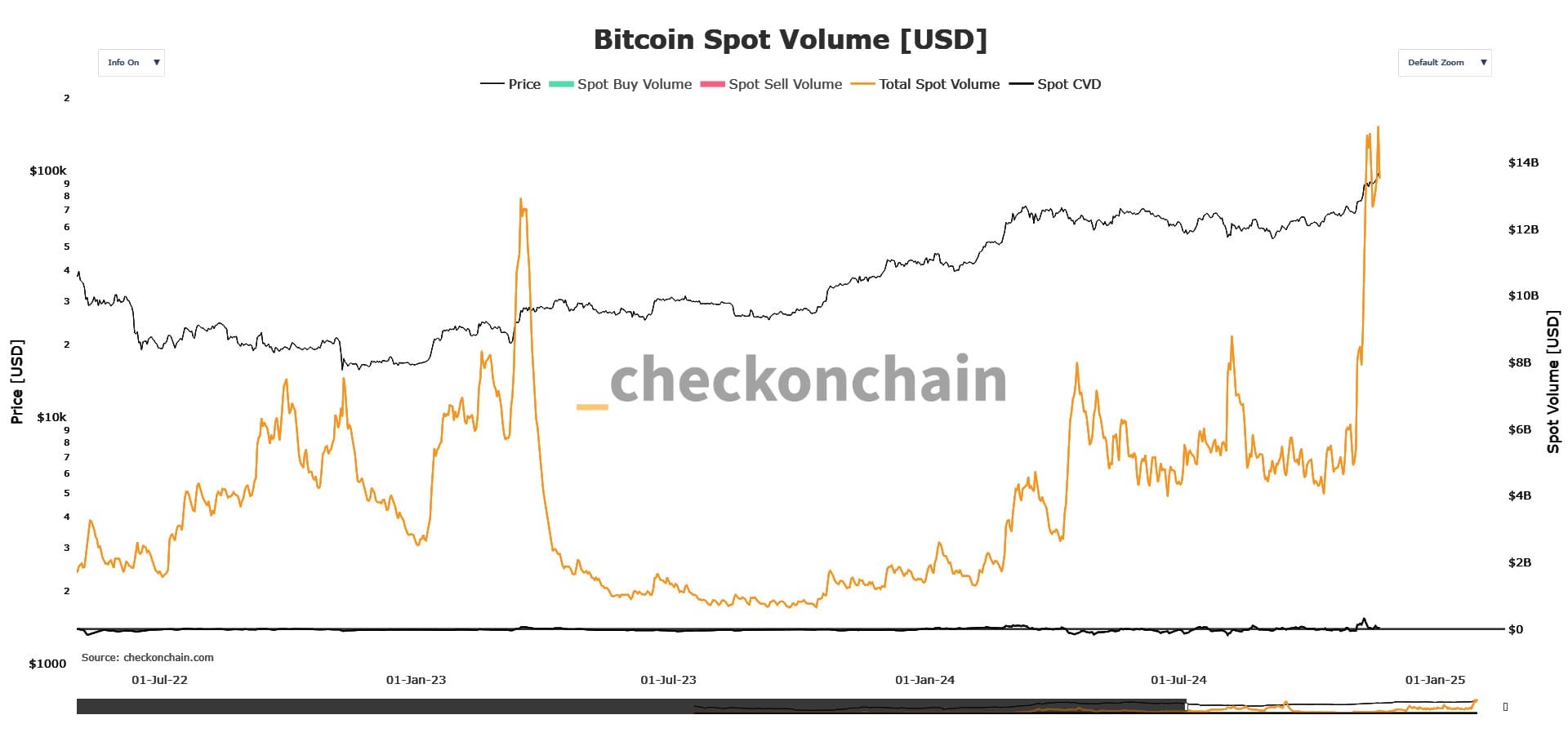

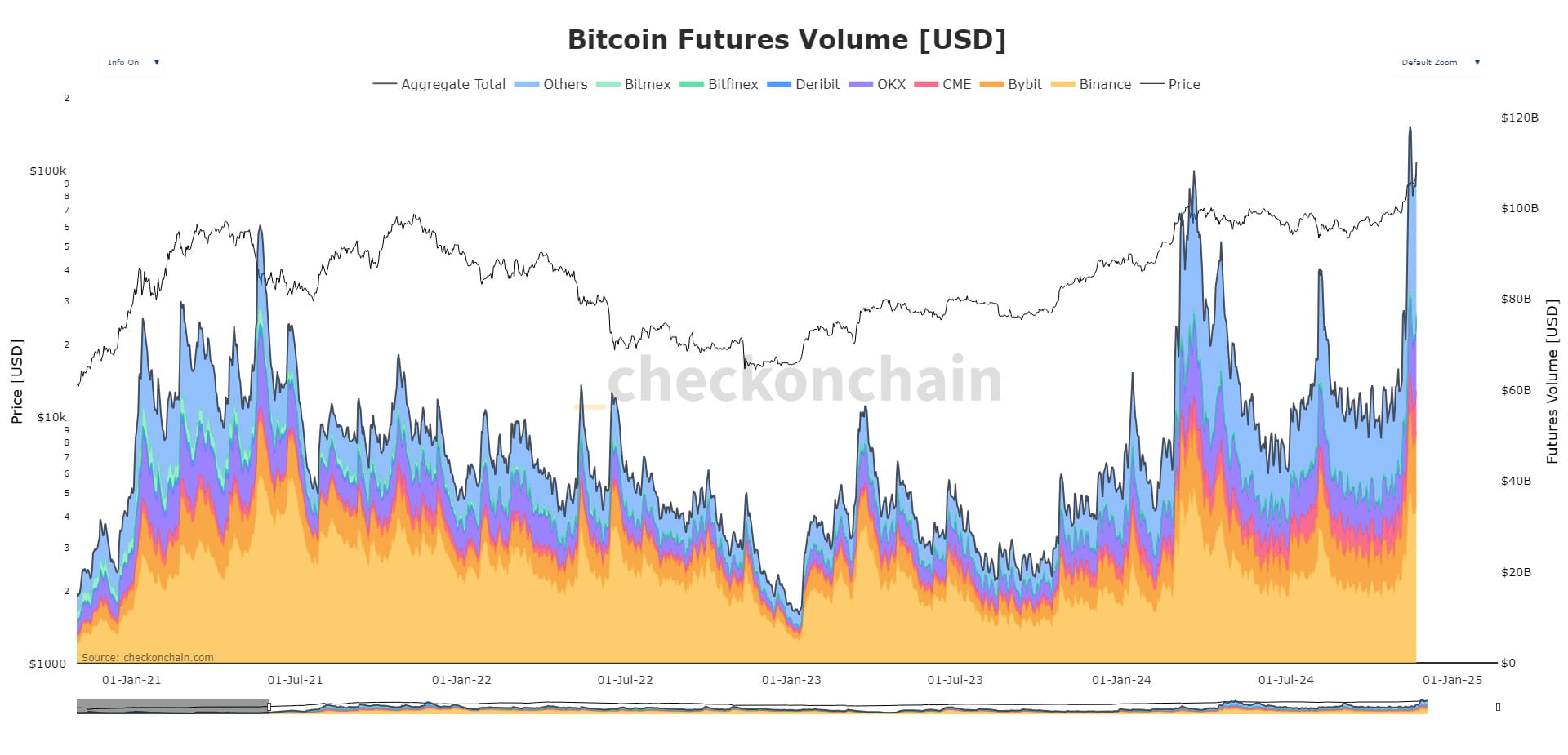

Futures And Spot Volume

Attualmente, la maggior parte dei volumi di scambio nel mercato di bitcoin è attribuibile al settore dei prodotti derivati, con particolare attenzione ai Futures, rispetto al mercato Spot.

Il volume del mercato Spot si attesta attorno ai 15 miliardi di dollari.

Al contrario, il volume dei Futures ha raggiunto i 110 miliardi di dollari, rappresentando quasi 10 volte il volume del mercato Spot.

Quindi, chi muove davvero il mercato?

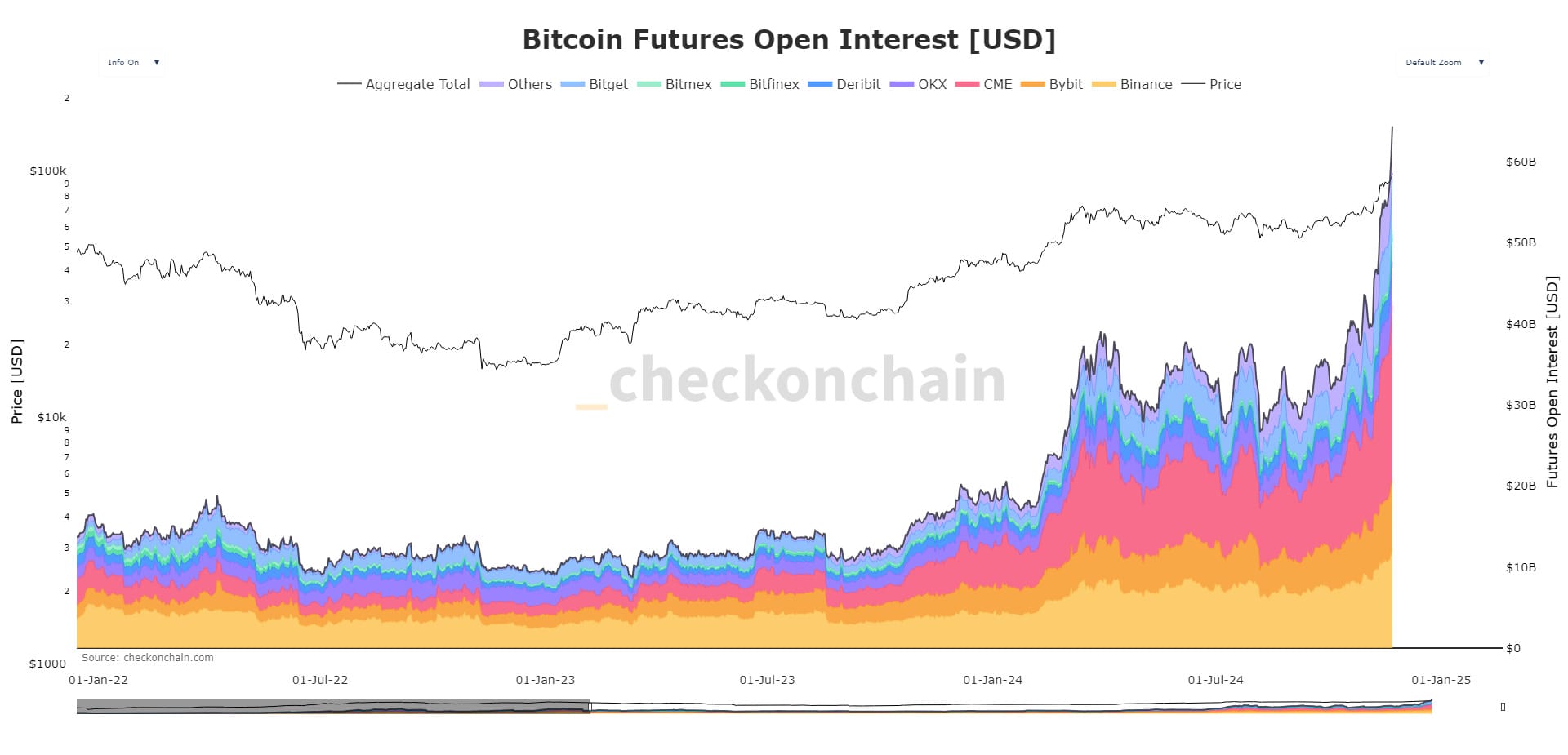

Open Interest

Quando si parla di open interest, ci si riferisce all’insieme delle posizioni aperte sul mercato, ovvero alla quantità di liquidità impegnata in operazioni speculative attive.

Questa metrica consente di comprendere l’utilizzo dei prodotti derivati in un determinato periodo di tempo. In generale:

- Un open interest elevato indica un numero maggiore di investitori attivi nella speculazione, aumentando di conseguenza il rischio di liquidazioni a mercato.

- Un livello troppo alto potrebbe non essere favorevole per una crescita equilibrata del mercato.

Attualmente, l’open interest ha raggiunto i suoi massimi storici, con un valore pari a 64 miliardi di dollari. Considerando anche la recente crescita verticale del prezzo di bitcoin, questo dato potrebbe suggerire un possibile ritracciamento e il rischio di liquidazioni a cascata.

Per avere una visione più completa, procediamo ora con l’analisi dei funding rates.

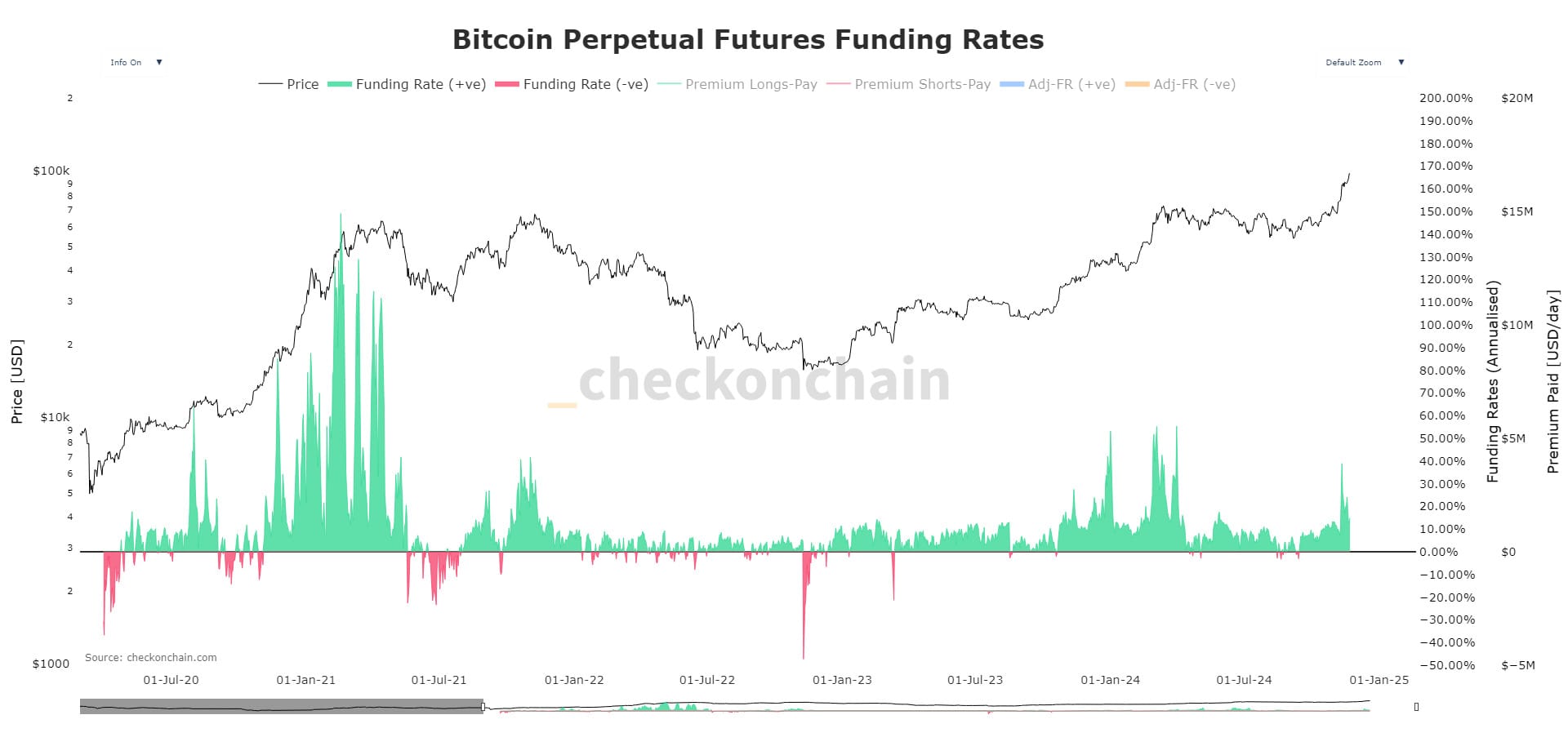

Funding Rates

I funding rates, o tassi di finanziamento, rappresentano micropagamenti tra trader progettati per mantenere il prezzo del prodotto derivato il più vicino possibile al sottostante.

Esistono due situazioni principali:

- Funding rates sopra lo zero

- I trader long pagano i trader short piccole somme per incentivare l’apertura di posizioni short.

- Questo scenario suggerisce un sentiment generale rialzista.

- Funding rates sotto lo zero

- I trader short pagano i trader long per favorire l’apertura di posizioni long.

- Questo indica un sentiment generale ribassista.

Con un open interest ai massimi storici, è essenziale valutare quanto il sentiment bullish sia diffuso, o meglio, quanto i funding rates siano positivi.

Situazione attuale:

In confronto a periodi precedenti, come il 2021 o l’inizio del 2024, i funding rates sono positivi, ma non raggiungono ancora i livelli estremi osservati in quei momenti.

Questo, tuttavia, non significa che il mercato sia in una condizione stabile e il prezzo destinato a salire indefinitamente. Nonostante i funding rates non mostrino segnali di eccesso simili a quelli delle precedenti zone di top ciclico, rimane importante monitorare eventuali segnali di squilibri.

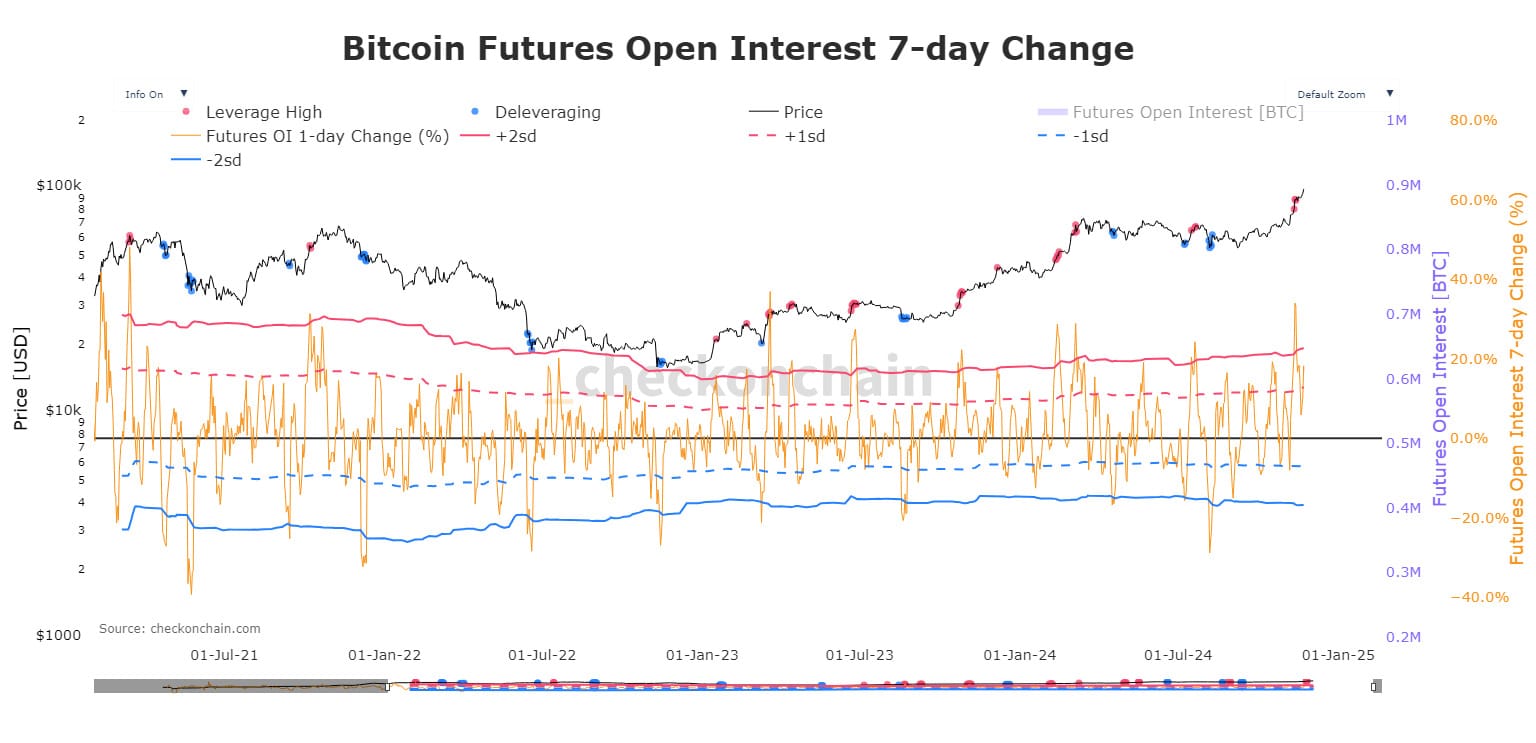

Liquidation And Deleveraging

Un ulteriore indicatore dell’aumento della speculazione è rappresentato dalla metrica Bitcoin Futures Open Interest 7-Day Change.

Questa metrica misura la variazione percentuale dell’open interest nei contratti future di bitcoin, con l’aggiunta di linee guida e medie calcolate in base a specifiche deviazioni standard. Tali deviazioni permettono di identificare se il mercato si trova in una situazione di leva finanziaria elevata o moderata.

Nelle ultime settimane, il mercato ha superato la soglia della deviazione standard positiva a due periodi, segnalando una condizione di leva eccessiva. Questo scenario è evidenziato dalla presenza di puntini rossi, che indicano l’ingresso in una fase speculativa caratterizzata da un utilizzo significativo della leva finanziaria.

Questi segnali suggeriscono che è importante monitorare attentamente l’andamento del mercato, poiché situazioni di leva elevata possono amplificare la volatilità e incrementare i rischi sia al rialzo che al ribasso.

Considerazioni Finali

Ora che bitcoin ha praticamente raggiunto i 100.000$, molte persone stanno letteralmente cadendo dalla sedia. I media hanno ripreso a parlarne, e in Italia lo fanno con quel tipico tocco di superficialità, dimostrando che, anche dopo quattro anni, non hanno imparato nulla.

Ma tu, che nel lontano 2022 (anche se non troppo…), dopo il crollo di Terra Luna, FTX, Celsius e di mezzo ecosistema cripto, non ti sei lasciato prendere dal panico e hai continuato a studiare e perseverare, questa la puoi considerare una vera vittoria. Lascia stare i risultati economici, che prima o poi erano destinati ad arrivare, ma sii contento per la tua capacità di guardare oltre e restare concentrato.

Ora, con il clima che si fa sempre più caldo,il report odierno di analisi on-chain ci suggerisce che non siamo ancora arrivati a quella fase finale che caratterizza ogni bull market. Certo, un sano ritracciamento potrebbe essere dietro l’angolo, ma, se dovessimo continuare in tale maniera, il 2025 sembra avere tutte le carte in regola per essere un anno davvero interessante. Buon bull market a tutti!

🛍️ 🛍️ 🛍️ 🛍️

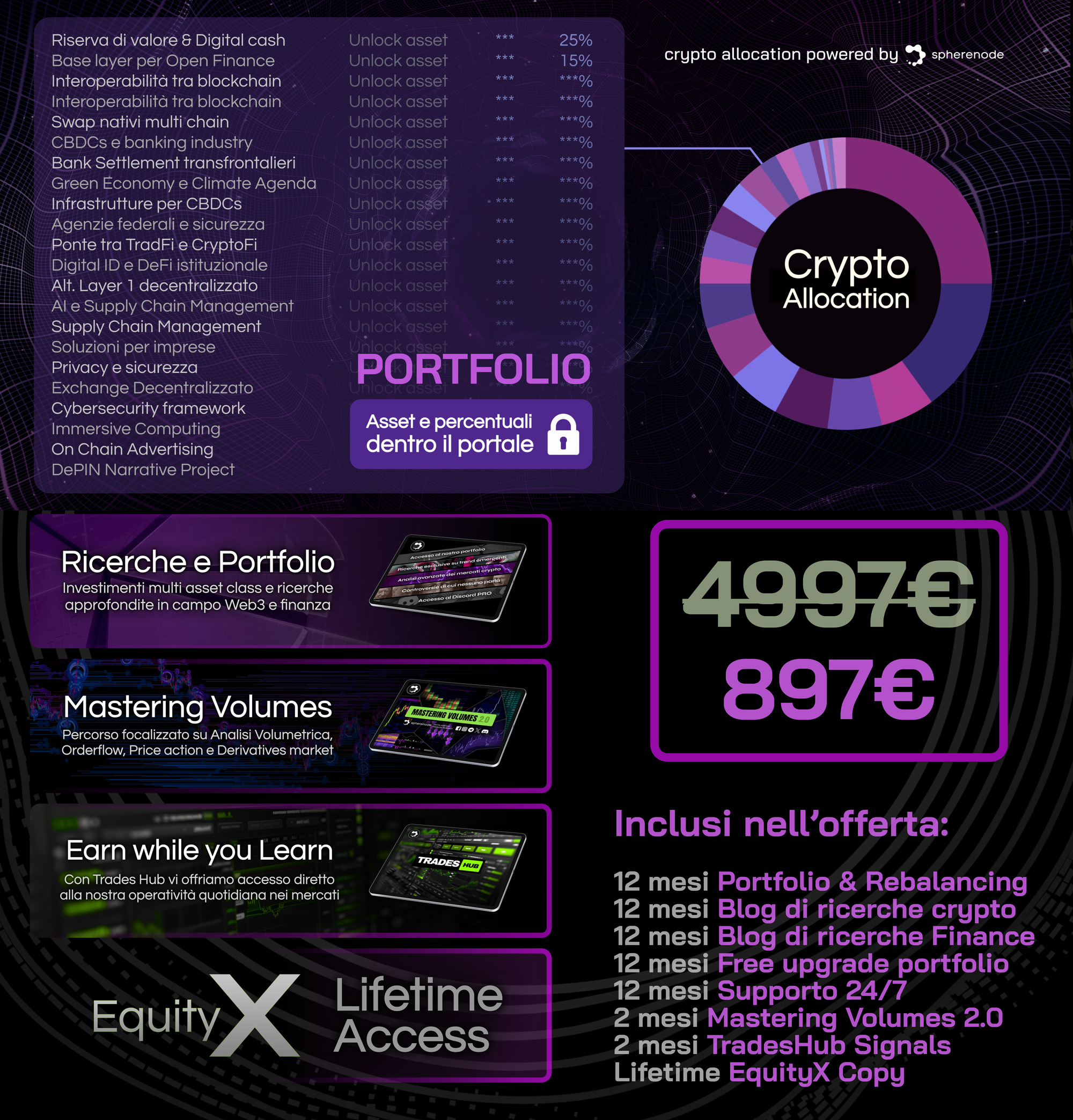

Il Black Friday arriva anche su Spherenode!

Sino a Domenica avrete accesso ai nostri servizi con un'offerta unica su tutte le membership di spherenode!

📌 12 mesi di accesso al servizio di ricerca e ai nostri portafogli investimenti di medio/lungo termine

📌 2 mesi di accesso al servizio di live trading e accademia di formazione con Mastering Volumes 2.0

📌 2 mesi di accesso al servizio di segnali di trading con TradesHub e possibilità di confrontarti con noi nelle chat operative

📌 Accesso lifetime al servizio EquityX:

Accedendo a questa combo avrai la possibilità di entrare a far parte di Equity X, programma pensato per ridurre drasticamente il tuo sforzo sui mercati e copiare direttamente dai nostri trader in maniera efficiente tutte le loro operazioni.

Non perdere questa occasione e scrivici sui nostri canali di supporto per non lasciarti sfuggire questa offerta unica!

Scrivici "Black Friday" 👆🏼

Se desiderate procedere via crypto payment, vi basterà farlo presente al nostro team di supporto su Telegram.

Se volete rimanere aggiornati su qualsiasi nostro movimento, notizie importanti, report settimanali e tanto altro, vi consigliamo di seguire i seguenti step:

- Iscriviti al nostro canale Youtube

- Segui la nostra pagina Instagram

- Unisci alla nostra community su Discord

- Segui la nostra pagina su Twitter

- Iscriviti al nostro canale Telegram

Grazie a tutti per essere arrivati sino alla fine. Ci vediamo nel prossimo report!